刚入主就“整活”:高价买0收入公司,低溢价卖近纯现金公司!监管灵魂拷问

中国基金报记者 南深

刚入主不到三个月、更名不到一个月,岩山科技(原“二三四五”)的新实控人和管理层就开始了资本运作。

8月31日,公司公告全资子公司瑞丰智能拟增资并收购Nullmax (Cayman)部分股权,其中以6.75亿元增资,溢价超过18倍,以3.21亿元收购部分股权,溢价也超过17倍。然而,Nullmax (Cayman)竟是一家0收入的公司,2022年和2023年上半年净利则是大幅亏损,但公司的赛道比较“性感”,其是“一家从事智能驾驶核心算法研发并应用的人工智能企业”。

值得注意的是,Nullmax (Cayman)实际上是岩山科技新实控人叶可及傅耀华投资的企业,两人通过控制的Stonehill持有Nullmax (Cayman)32%的股权,为第一大股东,叶可同时担任Nullmax (Cayman)的董事。

另一边,公司却要低溢价卖掉账上几乎全是现金类资产的全资子公司——二三四五大数据科技。而接盘的也不是别人,正是公司原第一大股东韩猛、张淑霞。审计报告显示,大数据子公司截至2023年6月末,净资产是10.8亿元,其中大部分是现金类资产,在手货币资金、交易性金融资产合计超过9亿。此次出售作价仅10.94亿元,几乎没有什么溢价。

9月1日,深交所向岩山科技下发了关注函,要求说明11大方面21个问题。

高溢价买0收入公司

为实控人投资的企业

8月30日晚岩山科技公告,2023年8月29日,公司的全资子公司上海瑞丰智能科技有限公司(以下简称“瑞丰智能”)与Nullmax (Cayman)、Stonehill等各方共同签署了《B轮优先股购买协议》。

根据《购买协议》,瑞丰智能拟按人民币19.8亿元的投前总估值、以自有资金人民币6.75亿元或等值美元的总金额对Nullmax(Cayman)进行增资,认购 Nullmax (Cayman)合计3620万股B轮优先股,占增资后Nullmax (Cayman) 26.12%的股权。

与此同时,瑞丰智能科技与Xu Lei Limited、Song Xin Yu Limited、德赛西威等分别签署了《股份转让协议》,瑞丰智能科技拟按人民币18.8亿元的转让前总估值、以自有资金合计人民币3.21亿元或等值美元受让Xu Lei Limited、Song Xin Yu Limited、德赛西威等合计持有的1813万股 Nullmax (Cayman)的股份,占增资后Nullmax (Cayman) 13.08%的股权。

上述拟增资并收购部分股权事项交易金额合计为人民币9.96亿元或等值美元,交易完成后,瑞丰智能将合计持有Nullmax (Cayman)39.2%的股权。而上述两步操作外还有第三步,即瑞丰智能与Stonehill、Yanheng Limited签署《表决权委托协议》),获得后两者11%股权的表决权委托,三步下来瑞丰智能将合计持有Nullmax (Cayman) 50.2%的表决权,实现控制。

本次交易的溢价非常之高,根据上海科东出具的《资产评估报告》,Nullmax (Cayman)收益法、市场法评估结果分别为20.85亿元、19.97亿元,评估增值率分别为1939.97%、1853.87%,本次交易最终采用市场法评估结果。但如此高溢价,标的公司的财务情况却让人大跌眼镜,Nullmax (Cayman)2022年、2023年1-6月均无营业收入,净利润分别为-7525.59万元、-3712.99万元。

公告介绍,Nullmax(Cayman) 是一家主要从事智能驾驶核心算法研发并应用的人工智能企业,核心团队人员徐雷曾先后任职于美国高通、特斯拉,具有超过10年的计算机视觉和机器学习研发经验。其“曾担任特斯拉自动驾驶高级计算机视觉工程师,为Autopilot研发团队核心成员;在特斯拉期间作为Tesla Vision深度学习负责人,从零开始领导搭建Tesla Vision的深度学习网络,成功取代了特斯拉第一代产品中使用的Mobileye视觉系统”。

Nullmax(Cayman)的第一大股东,是岩山科技刚入主不到三个月的实控人叶可及傅耀实控实控的Stonehill,第二大股东则是徐雷,本次交易构成关联交易。

深交所要求说明评估过程

是否损害中小股东利益

基于本次收购的高溢价及Nullmax(Cayman)的财务状况,深交所关注函首先要求公司补充说明收益法、市场法评估的具体过程,及结合市场可比案例、Nullmax (Cayman)核心竞争力、盈利能力分析,说明本次评估增值率合理性,并要求评估师就上述事项核查并发表明确意见。

另外,公司增资6.75亿元是以投前估值为标准,而收购部分股权也是参考投前估值,但获得股份却是按增资后的估值。为此,深交所要公司结合市场案例,说明增资价格、股权转让定价以增资后估值作为定价依据是否合理,并以列表形式,罗列股权转让对手方的转让比例与定价情况。

财务状况较为糟糕的高溢价收购,往往留下高额商誉的定时炸弹,这也是监管关注的重点。

深交所要求公司请结合Nullmax (Cayman)盈利能力分析、本次交易评估增值率、交易完成后上市公司可能面临的商誉减值风险,说明本次交易的必要性,是否存在损害上市公司中小股东权益的情形。另外,结合交易完成后上市公司新增商誉金额,说明Nullmax纽劢创始人徐雷、宋新雨、上市公司的控股股东上海岩合科技就本次交易完成后可能产生的商誉减值情况作出的承诺是否能否足额覆盖商誉减值风险。

从公司的描述来看,Nullmax (Cayman)的核心竞争力就是徐雷及相关专利,为此深交所要求公司结合徐雷履历情况、在特斯拉任职与Nullmax(Cayman)创立时间、Nullmax (Cayman)核心专利获取情况,补充说明Nullmax (Cayman) 核心专利是否面临侵权的风险,评估师对Nullmax (Cayman)评估时,是否充分考虑该风险。

因本次交易标的第一大股东是公司实际控制人方面,深交所还要公司结合前次控制权转让溢价原因、本次交易评估增值率合理性,补充说明本次交易与前次控制权转让是否构成一揽子交易。

此前在1月8日晚,二三四五(即“岩石科技”)公告,公司持股5%以上股东韩猛及其一致行动人张淑霞拟向上海岩合科技转让5.54亿股公司股份,占总股本的9.68%。此次转让对价为20亿元,约合3.61元/股,与公司当时股价相比溢价73%。转让最终在6月完成,这样上海岩合科技成为上市公司的控股股东,叶可及傅耀华成为上市公司的实际控制人。

值得一提的是,股权过户后仅一周,叶可及傅耀华转手就在6月8日将二三四五的股权质押了一半出去,保守估计融资在4亿元左右。

几无溢价卖近纯现金子公司

接盘方为前第一大股东

高溢价增资及收购人工智能公司的同时,岩石科技要卖掉接近全现金类资产的子公司,且几乎没有什么溢价。

公司于2023年8月29日召开董事会会议,审议通过了《关于拟转让全资子公司100%股权暨关联交易的议案》,拟将公司全资子公司上海二三四五大数据科技有限公司(以下简称“大数据子公司”或“标的公司”)100%股权转让给瑞瑞连年。同样是上海科东出具的资产评估报告,标的公司100%股权转让价格为人民币10.94亿元。

但审计报告显示,大数据子公司2023年6月末在手货币资金、交易性金融资产期末余额分别为6.98亿元、2.15亿元,其中交易性金融资产主要为理财,也就是说大数据子公司现金类资产合计超9亿元。另外大数据子公司还有投资性房地产、固定资产,期末账面额分别为1.12亿元、5257万元。

为此,深交所要求公司结合大数据子公司在手货币资金、交易性金融资产、投资性房地产和固定资产明细,补充说明本次交易的必要性。另外,监管要求公司结合大数据子公司投资性房地产、固定资产的资产状况,补充说明交易采用资产基础法的原因,评估结果采用资产基础法是否合理,交易定价是否公允。

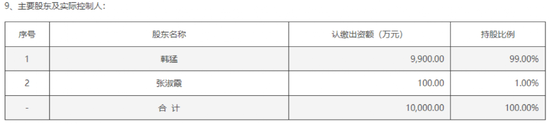

最后,本次交易对方瑞瑞连年也不是外人,为公司前第一大股东方面韩猛、张淑霞控制的企业,两人分别持股99%和1%。根据《深圳证券交易所股票上市规则》等的规定,交易构成关联交易。

深交所要求结合交易的必要性、评估价格是否公允,说明本次交易的目的,是否存在损害公司中小股东权益的情形。