来源:中国基金报

“未来5-6年BC电池将会是晶硅电池的绝对主流,”隆基绿能董事长钟宝申一席话将光伏技术路线之争拉到另一维度的“主战场”。

9月5日,隆基绿能在业绩会上如上表述后,市场一片哗然,市场中为数不多的涉及BC电池布局上市公司股价纷纷大涨。不过,在随后的6、7日中,相关概念股相继降温出现回落。

但有意思的是,作为“卖铲人”,光伏设备公司持续受到市场关注。以帝尔激光为代表的设备厂商在5、6日两日内接待了超过300家机构调研,而3天内股价大涨超过70%的广信材料在两日内也迎来了超过70家机构,所关注问题基本上围绕BC电池涉及材料布局。

“卖铲人”率先受关注

9月5日,在隆基绿能举行半年报业绩说明会上,董事长钟宝申在交流互动环节中直言,未来5-6年BC电池将会是晶硅电池的绝对主流,包括单面与双面电池,并明确隆基未来的电池产能扩张均将采取BC技术路线。

这一表述也激起“千层浪”。作为光伏龙头,在主流技术TOPCON与未来路线HJT之间,却选择了相对小众的BC电池路线,令市场大感意外。另一家光伏厂商福建钧石近日也公布,其二代异质结电池HBC(HJT+BC)转换效率再创新高,达到27.42%,效率增幅足够可观。

此前,对于BC电池技术路线,有不少观点认为“暂且不必入戏太深”、“性能领先但成本太高,还不占优势”。一位长期跟踪光伏产业的业内人士对记者表示,“市场上确实有导入速度比较慢说法,管理上确实有需要改进的点,但没有大家想的那么严重。”

不过,隆基绿能BC电池技术路线这一表态,在一定程度上打消市场此前对于BC电池工艺复杂、量产难度高的顾虑。就在最近两日,机构已经用实际行动来体现对于这一技术路线的关注,相比于光伏电池片公司,被视为“卖铲人”的上游设备、材料厂商率先受到关注。

在9月5日、6日,股价曾率先涨停的帝尔激光迎来超过300家机构,其中头部公募基金公司悉数到场。在机构交流中,帝尔激光透露,在BC工艺线路上有激光开槽技术工艺及设备、电镀前的图形化工艺及设备、组件焊接的激光工艺及设备。

该公司直言,BC电池工艺制程复杂,工艺难度大,激光在BC电池上单GW价值量较其他电池工艺有更多的应用,因此单GW价值量更高。“从头部公司量产订单来看,公司取得了全部份额,”该公司表示。

据该公司透露,其在2019年就取得BC电池激光设备订单,而在2021年有头部公司中试线的BC激光设备出货,在2022年公司取得BC近40GW量产订单。而今年取得的订单在陆续交付中,计划明年年初交付完毕。

同样的情况出现在广信材料身上。该公司股价自9月5日以来,最高涨幅达到72.88%。而在9月5日、6日的多场调研活动中,大部分内容围绕BC电池展开。

该公司表示,光伏绝缘胶主要应用在BC电池用于规避焊带和正负级接触短路。对于全背接触的BC电池而言,由于其正负极都在背面,需要配套开发新辅材光伏绝缘胶以规避焊带和正负级接触短路。

据该公司透露,其光伏板块的BC电池用光伏绝缘胶等光伏用胶从去年底到今年上半年已经开始逐渐放量,根据市场公开信息及公司获得订单的增速看,预计三四季度将整体有望更高速放量增长。

实际上,不仅仅是上述两家公司,近期多家光伏设备厂商均对外公布自身在BC电池路线上的布局。

英诺激光透露,其推出的BC电池开膜设备样机已交付给客户进行验证,目前正持续为光伏行业客户开发系列化激光设备。而罗博特科也在互动平台表示,公司有多种用于BC电池生产的相关设备。

量产玩家仅隆基与爱旭

“光伏行业的核心逻辑即为技术迭代推进,只有新技术颠覆旧产能,才能为整个行业创造新增量,”前述光伏业内人士对记者直言。

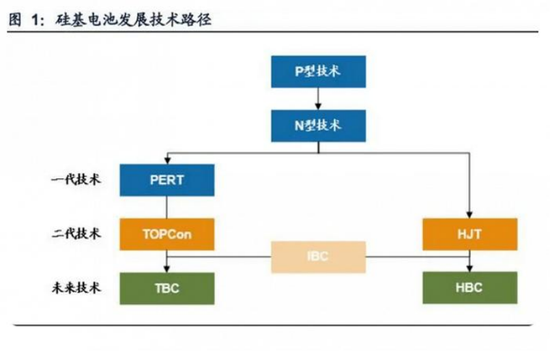

资料显示,BC电池的基型是IBC电池(即交叉指式背接触电池)是一种纯粹的单面电池。与TOPCON、HJT采用新的钝化接触结构来提高钝化效果从而提高转换效率的思路不同,IBC的PN结和金属接触都设于太阳电池背面,正面无金属栅线遮挡,消除了正面金属电极结构。

因此,BC电池能够最大限度地利用入射光,带来更多有效发电面积,从而提高电池能量转化效率,且观感优美。

重要的是,IBC作为平台型技术,可与P型、HJT、TOPCON等技术结合形成HPBC、HBC(兼容部分HJT工艺)、TBC等多种技术路线(兼容部分TOPCON工艺)。比如,与TOPCON技术的叠加被称为TBC电池,而与HJT技术的叠加则被称为HBC电池,这些电池统称为BC类电池。

目前,国内具有BC成型产能的上市公司,仅有爱旭股份的ABC电池及组件和隆基绿能的HPBC电池。除此之外,其他公司的产能皆为规划或在建。

去年11月,隆基绿能曾发布了新研发的HPBC电池技术,以及组件产品Hi-MO6,当时隆基绿能方面称量产效率突破25%,而叠加氢钝化技术的PRO版本效率达到25.3%。这一效率已经超过主流的TOPCon电池。

据公开信息显示,隆基绿能HPBC已投入量产,年底产能达到30GW。目前产线良率达到95%,到2023年年底预计月产出达到2.2GW,并预计2024年HPBC产品出货可达30GW。而爱旭股份在珠海首期6.5GW ABC电池项目实现投产,平均量产转化效率达到26.5%,并采取无银化大幅降低生产成本,ABC组件量产效率达到24%。

在业内人士看来,BC电池发电性能优异,分布式市场优势尤为突出。“以河南河北区域验证看,其单瓦发电量高于TOPCon大概2%-3%。由于BC电池正面无栅线,产品外表美观适合于户用和工商业屋顶等使用场景,有利于在分布式市场推广,”前述业内人士告诉记者。

据一位知情人士告诉记者,隆基的BC电池不仅仅针对海外,前期产能有限主要针对欧洲和澳洲,随着产能提升会在全球销售。而中国也会是主要市场,主要是工商业和户用分布式屋顶,强调单面优势。

其他厂商已有技术储备

事实上,除了隆基绿能和爱旭股份外,国内其他厂商也在紧跟这一趋势。

钧达股份公开表示,BC作为平台技术,无排他性,BC类电池包括IBC、TBC、PBC、HPBC等,TOPCon针对单面市场经过工艺优化升级即为TBC,HJT技术与BC结合即为HBC,但均为N型技术。

“作为行业率先实现TOPCon大规模量产的企业,公司研发中心已建立基于N型技术的BC产品实验线,下步将进入中试阶段,实现N型BC产品线量产,”该公司表示。

而晶澳科技也表示,目前公司已有BC类电池相关技术储备,未来将持续积极开发、研究与优化多种电池核心技术。

该公司认为,新型电池转化效率不断刷新,一定时期内不会出现一种技术长期占据主流局面,中短期技术过渡辅佐中长期升级发展。未来多种电池技术的产品将并存,每个细分市场都可能会支撑某一类适合应用场景的电池技术,并且分到一定市场份额。