来源:市值风云

隐形冠军。

最近几年,国内不少关键技术领域,都面临被“卡脖子”的窘境,当然,也有不少企业奋起直追,完成了国产替代的重任。

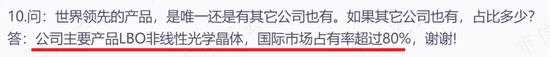

本期风云君要跟各位聊的这家企业,其主要产品国际市占率超过了80%,已经实现了世界领先。

(来源:公司公告)

这家公司在市值风云APP上实时吾股排名较为靠前,目前排在第306名。

(来源:市值风云APP)

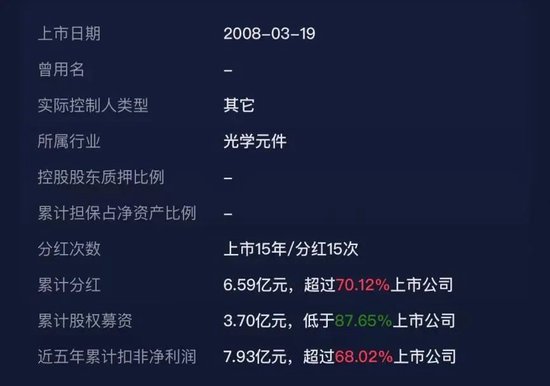

上市以来整体的股东回报表现也较好:累计现金分红6.6亿元(包含2023H1拟分红金额),远超累计募资3.7亿元,分红率为40.7%。

(来源:市值风云APP)

背靠中科院物构所,全球非线性光学晶体龙头

废话不多说,本期风云君要给各位库里南车主介绍的是具有中科院背景的福晶科技(002222.SZ,下称公司),证券代码也非常好记。

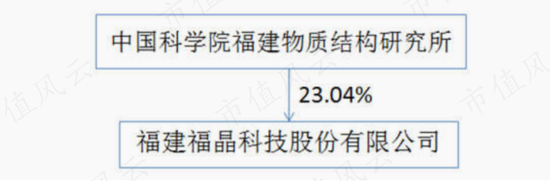

公司成立于2001年,实控人及控股股东均为中国科学院福建物质结构研究所(中科院物构所),属于中央国资管理机构。截至2022年末,实控人持股比例为23.04%。

(来源:2022年报)

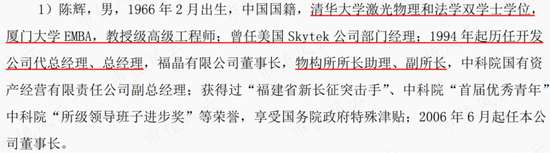

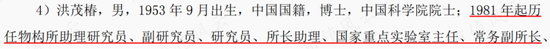

公司董监高中大部分都有中科院物构所工作背景。

董事长陈辉是清华大学的高材生,董事洪茂椿曾任中科院物构所所长。

(来源:2022年报)

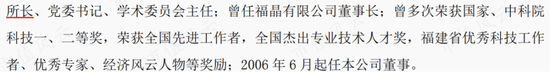

多年来,公司业务主要聚焦于激光及光通讯领域,产品包括非线性光学晶体元器件、激光晶体元器件、精密光学元件及激光器件等。

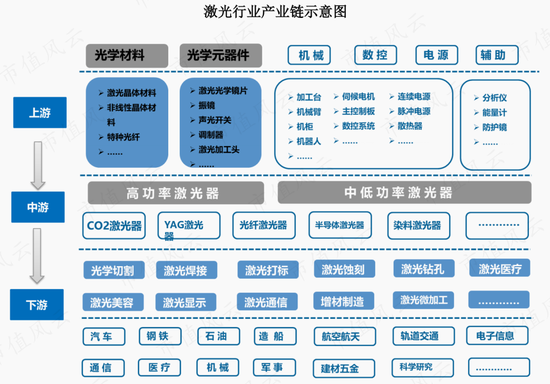

(来源:国元证券)

从产业链来看,公司处在激光行业的上游,中游主要为各类激光器及配套设备,下游主要为激光装备和应用设备。整个产业链上下游呈喇叭状分布。

公司产品主要用于固体、光纤等类型激光器的制造,属于激光器系统的关键元器件。部分精密光学元件产品应用于光通讯、AR、激光雷达、半导体设备、分析仪器等领域。

(来源:2022年报)

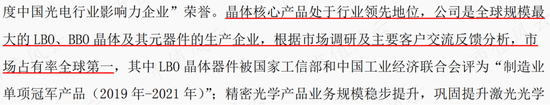

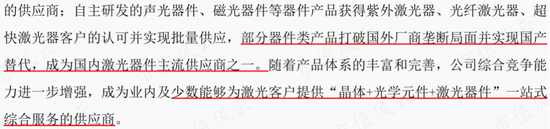

目前,公司非线性晶体元器件产品全球市占率第一,部分器件类产品打破了国外厂商垄断。

同时也是业内少数能够为激光客户提供“晶体+光学元件+激光器件”一站式综合服务的厂商。

公司产品占激光器整机成本的比例不高,又为核心零部件,近年来虽然有新的竞争对手出现,但普遍规模都比较小,整体竞争格局未发生重大变化。

(来源:2023半年报)

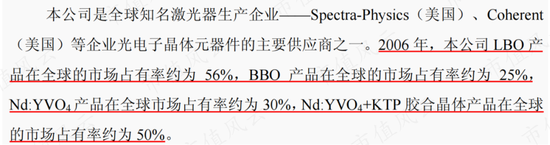

事实上,早在2006年,公司晶体类产品的全球市占率就已经非常高了。

(来源:公司招股书)

不过,LBO类晶体产品虽然市占率高,但该产品主要用于固体紫外激光器的制造。固体激光器精度较高,市场需求有限。

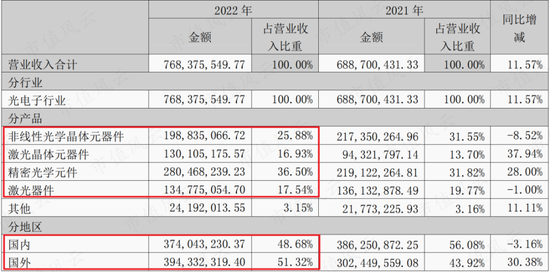

公司主要跟行业内领先企业合作,国外客户包括相干、通快、IPG、光谱物理、lumentum等;国内客户包括大族激光(002008.SZ)、华工科技(000988.SZ)、锐科激光(300747.SZ)、杰普特(688025.SH)、光迅科技(002281.SZ)等。

按照客户类型划分,激光器领域占比约70%,光通讯领域占比约10%。

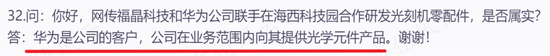

值得一提的是,华为也是公司的客户,另外公司还是阿斯麦的间接供应商,不过份额不大。

(来源:公司公告)

(来源:公司公告)

公司对国内客户采取直销模式;对海外客户以直销为主、代销为辅。产品生产实行以销定产的生产模式。

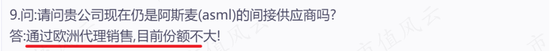

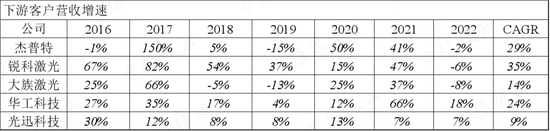

2022年,公司营收为7.7亿元。从收入构成来看,各类产品均占有一定比重,其中精密光学元件收入占比最高,符合公司晶体、元件、器件并行发展的战略。

分地区来看,外销收入占比在50%左右。

(来源:2022年报)

2016年前后,国内消费电子产业快速发展,带动了激光产品的需求增长。近几年消费电子领域需求疲软,但新能源、光伏、半导体、光通讯等领域仍展现活力。

以下游主要客户营收增速来看,2017年整体较高,同期公司激光器件业务也出现了爆发式增长。

(制表:市值风云APP)

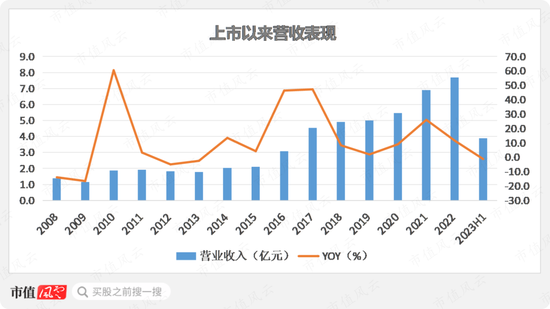

观察上市以来公司的营收表现,正是从2016年才开始上台阶。2016年至2022年,公司营收从3亿元增至7.7亿元,CAGR为17%。

2023年上半年,营收为3.9亿元,同比基本持平。

(制图:市值风云APP)

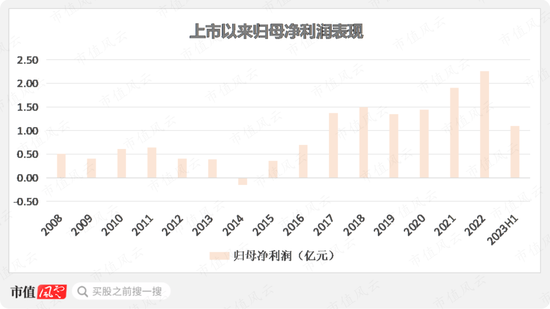

上市以来仅2014年出现小幅亏损。2016年至2022年,归母净利润从0.7亿元增至2.3亿元,CAGR为22%。

2023年上半年,归母净利润同比下滑7.3%。

(制图:市值风云APP)

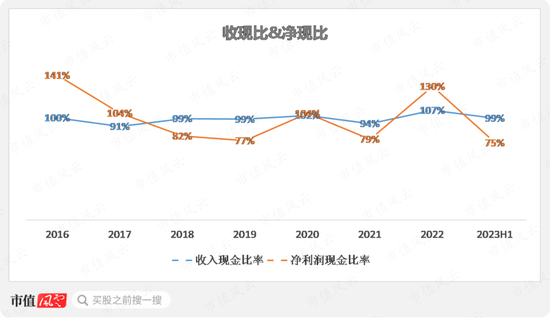

2016年以来,收入及利润质量总体良好。

(制图:市值风云APP)

毛利率超50%,研发强度较高

经过多年发展,福晶科技已发展成为在国际上具备一定优势的企业,这种优势主要源自其完整的研发和生产体系。

上文提到,公司主要跟行业领先企业合作,倾向于对品质有较高要求的客户,这有助于把握前沿需求和提高产品质量。

与此同时,公司未对单一大客户构成依赖,上下游集中度均不高。

(来源:公司公告)

在多年前公司就自主开发了晶体生长炉,具备从原料合成到抛光镀膜的完整加工能力,有效保证了产品质量稳定,同时也构建了成本优势。

2022年,在大尺寸α-BBO晶体毛坯生长技术领域取得重要突破,实现了1公斤级别大尺寸、高质量毛坯的稳定生长。

(来源:2022年报)

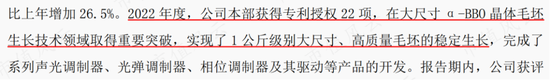

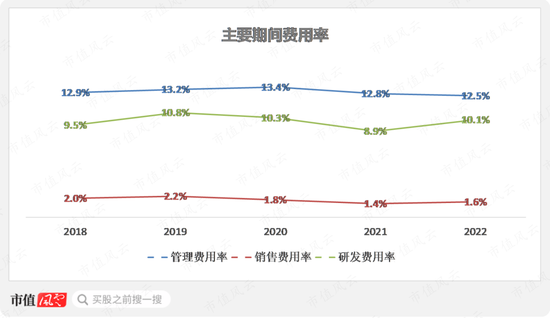

公司背靠中科院物构所,具有先天研发优势,另外也保持了较高的研发强度,近几年研发费用率基本在10%左右。

(来源:市值风云APP)

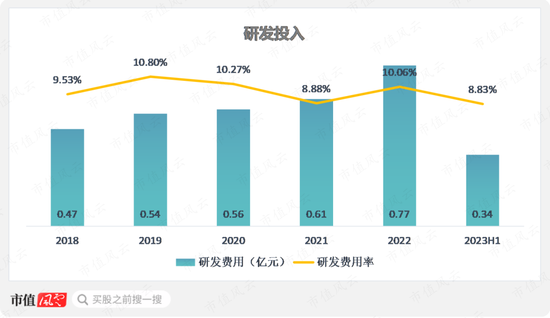

整体较高的毛利率充分体现了公司的产品竞争力。2016年以来,综合毛利率基本稳定在50%至60%区间。

在高毛利率支撑下,净利率也基本在20%以上。2023年上半年,经调整营业利润率达到32.9%,堪称赚钱机器。

(来源:市值风云APP)

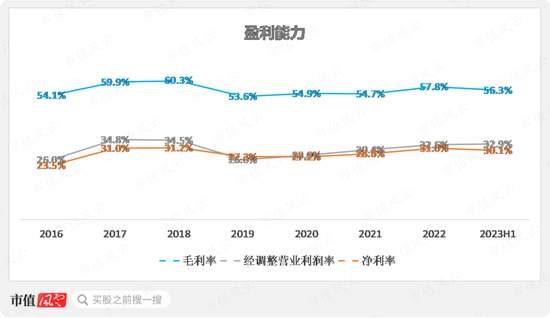

分产品来看,晶体类产品毛利率整体高于器件类。其中,非线性光学晶体毛利率高达70%以上,且相对稳定,这与上文提到的产品地位相吻合。

激光器件产品2017年才开始放量,下游市场竞争激烈,产品价格波动较大,导致毛利率存在明显波动。

需要关注的是,公司在年报中多次提到,国内下游激光器厂商竞争激烈,存在价格战情况,压力也可能向上游传导,进而影响公司相关产品毛利率表现。

(制图:市值风云APP)

公司产品销售以直销为主,所以销售费用率整体较低。公司表示:在专业领域内福晶知名度较高,不需要太多品牌推广费。

(制图:市值风云APP)

不过,公司人工成本占营业成本比重较高,反应自动化程度有欠缺。公司表示产品后加工环节对人员依赖程度较高,正在推进自动化工艺开发。

(来源:2022年报)

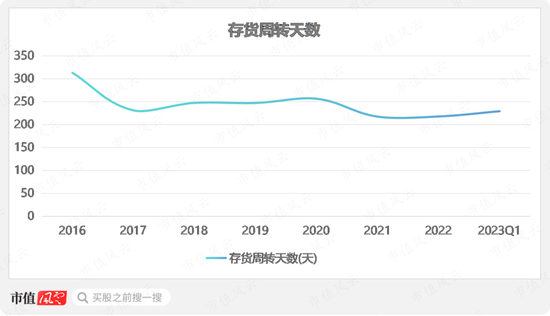

公司产品以定制化为主,存货周转天数整体较高,基本在200天以上。

结合毛利率来看,公司属于典型的高毛利低周转的商业模式。

(制图:市值风云APP)

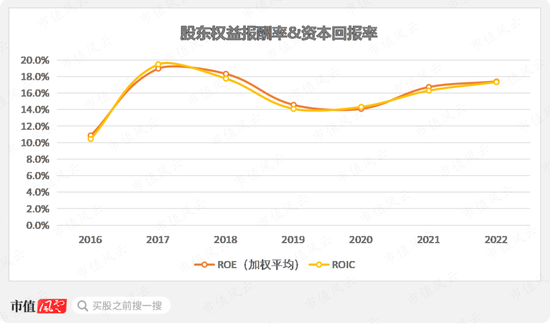

基于较强的盈利能力,公司的ROE及ROIC均在10%以上,2022年ROIC达到17.3%。

(制图:市值风云APP)

现金流表现较好,短期面临一定减持压力

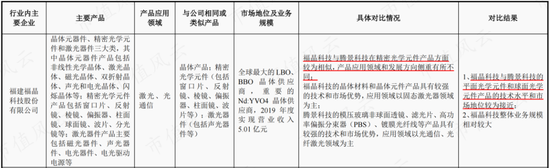

激光行业上游参与者主要包括本公司、以色列Raicol Crystals Ltd.、立陶宛EKSMA、法国Cristal Laser S.A、美国VLOC、腾景科技(688195.SH)、光库科技(300620.SZ)、海创光电等。

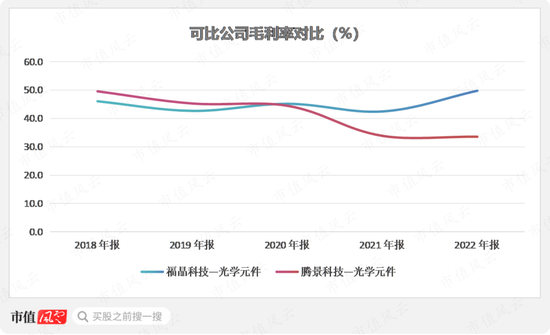

其中,在精密光学元件方面,腾景科技与公司的产品较为相似,具有一定可比性,比如业务定制化程度较高。

(来源:腾景科技招股书)

有意思的是,腾景科技的董事长余洪瑞也是毕业于清华大学,还在中科院物构所读了硕士。腾景科技核心技术人员之一、镀膜中心总监刘俊智,正是从福晶科技跳槽过去的。

(来源:腾景科技招股书)

以类似产品毛利率作比较,2018年至2020年两者差距不大。2021年及之后存在差异,推测主要在于腾景科技客户结构的变化。

2020年上半年华为晋升为腾景科技第一大客户,此后其客户集中度提升显著,议价能力或受到影响。

(制图:市值风云APP)

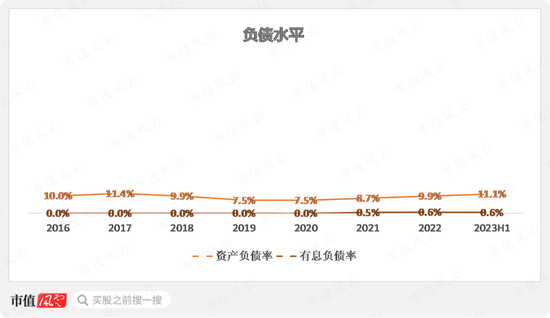

2016年以来,公司负债水平整体较低,基本无有息负债。

除2008年IPO募资3.7亿元外,后续并未有任何再融资项目。

(制图:市值风云APP)

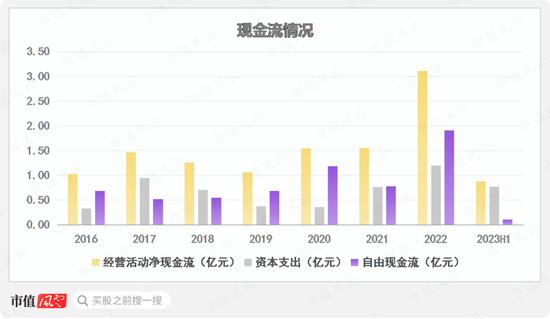

现金流方面,整体表现较好。

2016年至2022年,经营性现金净流入累计11亿元,同期资本开支规模累计4.7亿元,沉淀的自由现金流累计6.3亿元。这也是公司能够持续分红的基础。

(制图:市值风云APP)

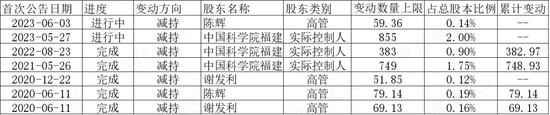

需要关注的是,2021年以来,公司实控人多次减持公司股份,今年上半年还有减持计划正在进行中。

中科院物构所计划减持不超过2%的上市公司股份,2023年6月公司公告减持比例达到总股本的1.24%。

减持理由是因中科院物构所部署“十四五”规划项目以及全国重点实验室改革,存在一定资金需求。