来源:36氪财经

作者:范亮 丁卯

3年,从30亿涨到1000亿,这是光伏逆变器大牛股锦浪科技开挂般的“股生”。

2022年,全球前十大光伏逆变器生产厂商中,中国包揽了七家。其中,前两大厂商分别是阳光电源、华为,而第三家就是锦浪科技。

从2019年左右首次进入逆变器前十,再到行业前三的位置,锦浪科技同样只用了大约3年。

然而, 2022年下半年,在股价达到巅峰,营收和利润增速依然保持着强劲增长之时,锦浪科技股价却反而开始极速回调。公司先是在2022年年内从高点回调近40%,2023开年以来又继续下跌超50%。

这一系列的波折让不少投资者摸不着头脑。一直到2023年中报季结束,答案才得以知晓:

浓眉大眼的光伏逆变器行业,居然暴雷了。

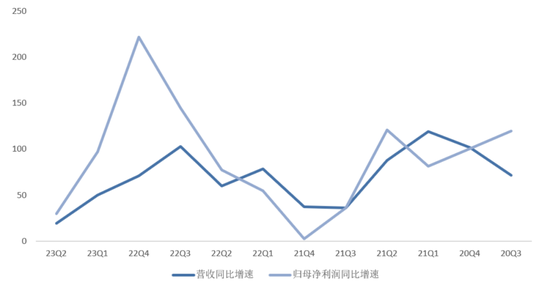

从具体数据来看,锦浪科技的2022年报和2023年Q1依然岁月静好,净利润增速分别为123.7%/ 97.3%。然而,2023年Q2锦浪科技的净利润增速却突然大幅下滑至不到40%。

原来,早已经有不少资金先知先觉,提前避免了锦浪科技这场“股灾”,那么,锦浪科技究竟发生了什么呢?

走回来的出海企业

与一些企业先深耕国内,再探索出海的历程相反,锦浪科技一开始瞄准的就是海外市场。

逆变器按应用场景分类,主要包括集中式逆变器(集中式光伏)、组串式逆变器(分布式光伏)、微型逆变器(户用光伏)三种。

锦浪科技从成立之初就将技术路线压在了组串式逆变器。背后的原因也很简单,2015年以前,全球光伏的主战场在欧美,分布式光伏在当时是主流。因此,想要做出海生意的锦浪科技,组串式逆变器自然就成为最佳选择。

从财务面来看,2013-2015年,锦浪科技在海外的营收占绝对的比例,一直到2016年开始,我国光伏市场进入大爆发时代,锦浪科技在国内的营业收入才开始逐步增加。到2022年为止,锦浪科技海外营收的占比仍略高于国内,占比约为55%。

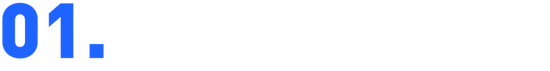

从具体的收入规模来看,2013-2022年,锦浪科技组串式逆变器的营收从0.2亿元一路狂飙至40.03亿元,另外,从2021年开始,随着欧洲能源危机的逐步发酵,光伏配储需求大幅上升,锦浪科技复用海外光伏逆变器的销售渠道,储能逆变器的营收也快速增加,从2020年的0.37亿元增长至2021年的1.76亿元,并在2022年进一步增长至10.68亿元。

图:锦浪科技营收结构 资料来源:Wind,36氪整理

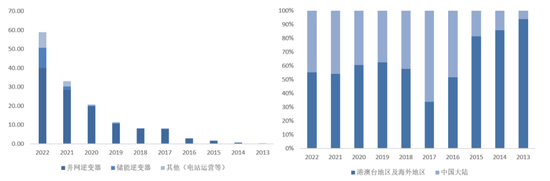

在收入高速扩张的同时,凭借国内低廉的人工和原材料成本,中国的逆变器企业在海外不仅卖得更便宜,毛利率还更高,锦浪科技也不例外。

从2020年以前的数据来看,锦浪科技逆变器业务在海外的毛利率基本是国内的两倍以上。2021年后,锦浪科技落地了一部分高毛利率的电站运营业务,导致国内毛利率有所升高,如果剔除电站运营业务的影响,我们认为逆变器在海外的毛利率仍对国内有压倒性的优势。

图:锦浪科技毛利率情况 资料来源:Wind,36氪整理

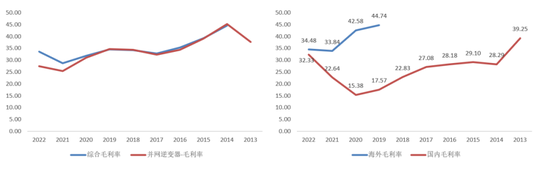

而在费用端,锦浪科技在2019年以前集中进行过一波销售渠道的建设,并通过向境外第三方服务机构支付服务费的形式,建立了多个境外的销售服务渠道,这也使得公司的销售费用率一度超过10%。

2020年以来,随着全球光伏行业进入集中爆发的时代,锦浪科技前期布局的销售渠道进入收获期,以及运费从销售费用计入营业成本,因此销售费用率反而大幅下降。

在高毛利率+低费用率的结合下,锦浪科技释放了大量的利润空间,净利率从2019年的11.11%迅速提升至2022年的18%。这也使得锦浪的利润增速比营业收入增速还要离谱,例如,2019-2022年,锦浪科技的营业收入从11.39亿增长四倍至58.9亿,但扣非净利润则从1.21亿增长九倍至10.43亿元。

图:锦浪科技盈利能力和期间费用率 资料来源:

Wind,36氪整理

股价严重偏离利润增速

不难看出的是,锦浪科技在2022年以前的财务表现,给资本市场留下的印象就是:极高的成长性,以及优异的盈利能力。

光伏和储能市场的火热态势,以及锦浪科技在海外强劲的表现,使得投资者们对锦浪科技的未来充满信心。于是,投资者们自然而然就给了锦浪科技非常高的期许,这首先表现在股价涨幅与利润增速的错配。

2019-2022年,锦浪科技的净利润增长了9倍,但是同期,公司的股价最高却涨了48倍。

众所周知,拉长周期来看,公司股价需要有基本面的支撑,最终驱动上市公司股价上涨的核心因素也就来自利润的增长。当股价上涨幅度远超利润增幅时,就意味着市场对公司未来的利润增长充满期待。在这种情况下,泡沫就渐渐形成了,一旦公司基本面稍有风吹草动,就会引发股价的剧烈波动。

在利润测算方面,卖方机构们也为锦浪科技按足了计算器。根据Wind一致预期数据,卖方机构预测锦浪科技2023/2024/2025年的归母净利润分别可以达到20.9/31.23/41.65亿元,同比分别增长97%/49%/33%,可谓非常亮眼。

然而,在锦浪科技自己给员工发放限制性股票激励计划的预案中,却仅仅给出12/14/16亿元的业绩考核目标,同时,按业绩考核目标计算的净利率还呈现下滑之势,与卖方预测相差甚远。

当然,我们可以把这种低业绩考核目标理解为公司为员工谋福利,但更多的市场声音则认为,这是管理层对未来信心不足的表现。

图:锦浪科技一致预期 资料来源:Wind、36氪整理

图:锦浪科技限制性股票激励计划 资料来源:公司公告,36氪整理

从锦浪科技2023年Q2的财报来看,股票激励计划的低利润增速,确实反映的是公司管理层对未来的冷静态度。

从下图可以看出,锦浪科技的营收和利润增速在2023Q2出现了非常明显的下滑,说明资本市场在此前也确实给予了锦浪科技过高的业绩预期。

就像在乐观时狂按计算器算利润一样,恐慌时也是按最悲观的预期抛售股票,逆变器板块突然就从“小甜甜”变回了“牛夫人”。整个板块在2022年大幅回调后,又在2023年迎来一大波“杀估值”。

图:锦浪科技单季营收和利润增速 资料来源:Wind,36氪整理

业绩为何失速?

那么,锦浪科技的业绩缘何不及预期?

一是,目前海外逆变器库存偏高,行业内竞争加剧。

国内逆变器厂商能够在短短几年内崛起,最大的依仗不是技术,而是足够低的价格。前文我们就提到过,依托国内低廉的供应链成本,国内逆变器厂商在海外不仅卖得便宜,而且盈利能力还更高。

此外,由于逆变器在运行过程中发生的故障,会影响到整个光伏系统的发电效率,因此终端光伏电站客户也比较看重逆变器的售后服务,而国内逆变器厂商过去又普遍投入巨资在海外搭建本土化的销售服务体系,销售费用率常年高于研发费用率,优质的服务也为国产逆变器厂商积累了口碑。

东方证券统计,2021 年、国内企业阳光、固德威、古瑞瓦特单瓦售价约 0.1-0.2 元/W,而海外 SMA 售价 0.55 元/W,扎根美国市场的Solaredge、Enphase 售价则分别为 2.16 元/W、2.98 元/W。但从毛利率情况来看,国内逆变器企业在海外的毛利率普遍在30%以上,而SMA的毛利率却仅在20%左右。

不难看出,国内企业相对于海外逆变器企业价格优势明显。

尽管逆变器厂商在海外的宣传是,终端客户(光伏系统集成商、光伏安装商、用户等)更注重品牌和产品质量,而非价格。但在如此之高的价差和优质服务面前,终端客户还是选了更便宜的国产货。

随着越来越多的国产逆变器厂商挤入了全球出货量前十,这是好消息,也是坏消息。

这一方面代表着我国逆变器在全球的话语权越来越高,但另一方面,在复盘国内逆变器厂商的崛起之路后,投资者们也细思极恐:随着国产逆变器厂商在海外的格局越来越拥挤,会不会引起更加激烈的价格战,海外逆变器的毛利率水平是否会变得和国内一样低?

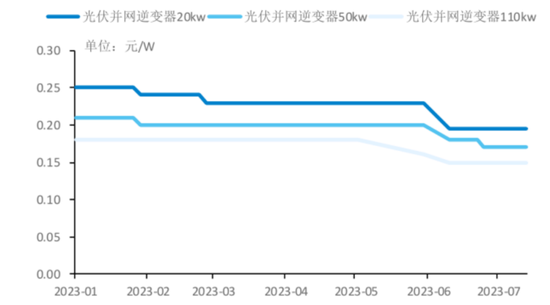

数据表明,至少从价格的维度来看,逆变器价格还真跌了。根据国泰君安统计的数据,逆变器(主要为组串式)价格在今年2月和6月有过两次调整,其中20kw逆变器价格累计降幅接近20%。

图:逆变器价格 资料来源:国泰君安,36氪整理

逆变器价格下降主要来自供需两端的双重压力。

需求端,根据国泰君安统计,我国7月光伏各环节出口增速环比和同比均出现下滑,逆变器也不例外,尽管各方解释光伏表现不及预期是因为欧洲7月份休假的影响,但短期需求下滑显然会对逆变器价格造成冲击。

另外在供给端,在去年海外光伏行情火热,以及缺芯潮的影响下,逆变器企业以及下游渠道客户普遍维持着比较高的库存。例如,截止到2022年,锦浪科技、固德威、昱能科技的存货周转天数分别为154、137、328天,普遍较2021年有较大幅度的增长。而在需求不及预期的背景下,逆变器企业也和下游渠道商都面临着清库存的压力。

从锦浪科技的逆变器出货情况来看,长江证券指出,今年上半年公司累计销售38.8万台, Q2出货环比Q1预计有所下降,主要因为欧洲地区渠道库存压力较大,订单需求受损。

不过,由于逆变器降价是从6月份才开始的,目前锦浪科技以及其他逆变器企业的一二季报的毛利率依然是同比上升的状态,预计从三季报开始,降价的影响大概率会从财报中浮现。

图:光伏各环节出口情况 资料来源:国泰君安,36氪整理

二是,市场突然发现储能逆变器业务的增速其实并没有想象中可观。

此前,大家普遍认为储能变流器可以再造一个与光伏逆变器利润相当的市场。特别是在欧洲,去年因能源危机的影响,户用储能迎来爆发式的增长,投资者们认为这个趋势将会在2023年持续,而锦浪科技等一众组串式光伏逆变器企业被认为最有可能吃下PCS这块大蛋糕。

但是,2023年随着欧洲能源价格回落,户储的热情有所下降,欧洲光伏产业协会此前预测,欧洲家庭户储新增部署将达4.5GWh,同比增速仅约15%。

根据户储电池系统龙头派能科技发布的财报,其在Q2的单季营收环比和同比都出现了较大幅度的下滑,这意味着不少做储能PCS的企业在Q2的业绩也不会好看。

从锦浪科技自己的业绩情况来看,公司储能逆变器业务在上半年的营收为3.12亿元,同比仅增长4.6%。

此外,从竞争格局来看,分布式光伏系统集成商往往拥有渠道优势,主要挣“渠道费”,没有涉足光伏逆变器的意图。而与光伏逆变器不同的是,储能作为一个新兴行业,竞争格局未定,不少储能系统集成商并没有渠道优势,在产业链内话语权较低,因此纷纷开始自研PCS以增厚利润和竞争壁垒。例如,目前市场份额较大的储能系统集成商如远景能源、天合储能、科华数据等均具有自研的PCS技术。

于是,这块被大家认为是专属于光伏逆变器企业的蛋糕,在本身增速有所下调之下,后续可能还要面临储能系统集成商的激烈竞争。在这样的背景下,自然,光伏逆变器厂商的PCS业务的估值也要跟着大打折扣。

综合上述种种利空后,在风光了两年半后,逆变器企业的股价就开始了一路掉头向下的趋势。

性价比跌出来了吗?

截止到目前,逆变器相关的企业股价基本都打了“骨折”,其中,最惨的当然还是锦浪科技。从估值情况来看,目前锦浪科技的PE-TTM仅25倍,几乎是上市以来的最低值,低估值背后隐含的主要就是逆变器的“价格战”担忧,也是对锦浪科技能否持续维持高利润的担忧。

那么,锦浪科技在光伏与储能逆变器“腹背受敌”的背景下,到底能获得多少净利润呢?

我们简单做了以下测算:

1、悲观情况下,锦浪科技的净利润与限制性股票激励计划接近,为12亿元。

2、乐观情况下,锦浪科技今年全年可以实现约15亿的净利润

根据Wind数据,今年机构给锦浪科技的营收预期为96.4亿元,同比增长63%;利润预期大约19-20亿元,同比增长80%。其中,利润增速超营收增速的原因,隐含两个假设条件:一是光伏逆变器价格保持不变,原材料成本下降抬升毛利率;二是毛利率更高的储能逆变器业务营收占比提升。

今年Q1,上述两个假设条件基本成立。根据中金测算,22Q1-22Q3锦浪科技逆变器单瓦成本较2021 年上涨 24.2%,公司为保证自身盈利空间,随之上调产品单瓦售价 19.6%。而在今年一季度,IGBT、铜等原材料价格均较去年同期有所下降,但逆变器并未大幅降价,给公司留下了利润空间。因此,锦浪科技可以在营收增长50%的情况下,利润实现翻倍,为3.24亿元。

今年Q2,虽然逆变器销售价格变化不大,但由于光伏和储能逆变器出货压力均比较大,因此锦浪科技中报的收入和利润增速均有所下滑,单季度归母净利润约为3亿元。

不过,今年Q3开始,在逆变器市场价格整体下调后,预计锦浪科技的毛利率将会迎来冲击。

乐观情况下,我们假定锦浪科技逆变器下半年的出货量可以同比增长50%,但考虑价格下调约20%的影响,营收的同比增速就只能维持在20%左右。利润方面,在价格下调导致毛利率下滑后,利润增速预计会与营收增速接近,即也是20%。那么,在20%的利润增速水平下,锦浪科技下半年的归母净利润大约为8亿元。

因此,汇总各季度的利润后,我们认为,如果锦浪科技的逆变器价格在下半年同步下调约20%后,公司全年的归母净利润大约为14.24亿元。

综合来看,我们预计锦浪科技在2023年的净利润区间约在12-15亿元。

如果将目光放在2023年以后更长的周期,海外逆变器市场还会发生更激烈的价格战吗?锦浪科技还能否保住目前的利润?

我们认为可能性不太大,原因主要有两点:

一是海外光伏电站的成本敏感性本身就要低于国内,特别是锦浪科技的组串式逆变器主要应用于分布式光伏,具有To C属性,成本敏感性会更低。因此,海外逆变器业务的毛利率天然就要高于国内。

二是在逆变器目前的价格水平下,其在光伏系统终端的成本占比仅约10%。在逆变器成本本来就不高的情况下,下游客户对逆变器品牌和稳定性的关注度优先级会更高。因此,逆变器厂商再打价格战不一定会获得更高的市场份额。例如,在国内逆变器厂商多年低价格的围剿下,SMA依然可以挤入全球出货量前十。

因此,未来锦浪科技净利润大幅下滑的可能性也不大,在这个背景下,锦浪科技的估值情况其实就不难测算了。

首先,作为直流转交流的电气设备,逆变器对光伏行业而言是刚性需求,不管光伏电池片未来的技术路线如何更迭,逆变器的增量需求不会消失。另外,逆变器的寿命一般低于光伏组件寿命,未来逆变器市场还有存量替换的需求。

因此,对逆变器这个长期需求稳定且有增长的行业来讲,本身就应该享受较高的估值。目前,万得电气部件与设备指数的平均估值水平为26倍,我们认为,目前锦浪科技可以享受约20倍的远期市盈率。

20倍的远期市盈率,在12-15亿的净利润水平下,对应锦浪科技的估值大约为240-300亿元,而目前锦浪科技的市值为300亿元,整体还算合理。对逆变器未来更乐观的投资者而言,目前或许已经到了不错的布局时点。