从具体业务上看,就是通过对金属进行加工、焊接形成结构件等产品,属于焊接设备业务的下游,突出一个当时的大热门——军工。

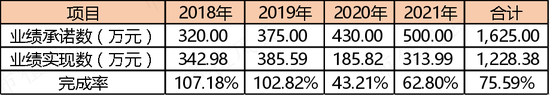

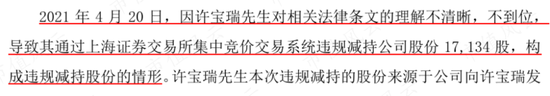

2017-2020年,航天华宇均顺利完成了业绩承诺,2021年,实现净利润6,766.38万元,同比微降,但没有大多数此类高溢价并购剧本里的变脸。

(制表:市值风云APP)

02毛利率几乎腰斩,航天华宇2022年业绩大降

就一切似乎都相安无事的时候,转折发生了。

2022年,航天华宇净利润直接亏损了486.06万元,同比下滑了107.18%,商誉计提减值损失1.41亿元,成为上海沪工2022年利润首亏的主因。

对于航天华宇的业绩变脸,上海沪工给出的原因为:高端装备配套行业审价政策与规则调整。

于是问题就出现了:可信度多少?影响有多大?

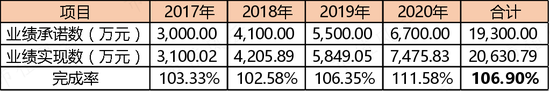

风云君认为,回答这个问题之前,首先有必要了解航天华宇的产销模式和收入确认流程。

一般来说,由于军工行业的特殊性,当产品被客户验收合格后,公司会先根据与客户核价签订的合同确认收入。待终端客户审价后,与之前核价合同的金额差额,直接调整当期收入。

(制图:市值风云APP)

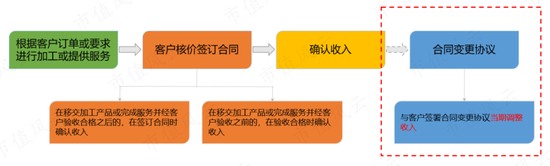

也是因为这个原因,直接导致了航天华宇2022年净利润减少818.55万元。

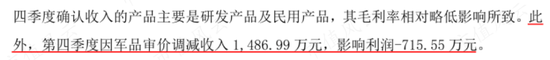

(来源:公司公告)

同行业上市公司中,新光光电也存在此类情形,2022年因为军品审价调减当年收入1,486.99万元,利润减少715.55万元。

(来源:新光光电2022年年报)

但审价政策与规则调整对航天华宇的最大的影响是盈利能力。

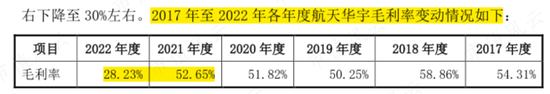

航天华宇的毛利率,由2021年的52.65%大幅下降至2022年的28.23%,几乎就是被腰斩了。

(来源:公司公告)

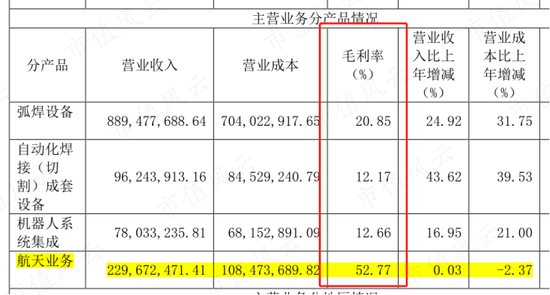

要知道,在此之前,航天业务是上海沪工所有业务板块中毛利率最高的部分,营收仅次于弧焊设备。

以2021年为例,航天业务的毛利率为52.77%,是弧焊设备的2倍还多,营业收入为2.30亿,占总收入的17.51%,对上海沪工利润的重要性也由此可见。

(来源:公司公告)

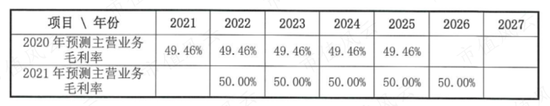

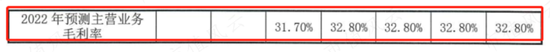

而根据最新公告,航天华宇的毛利率之后将稳定在目前30%左右的水平,也就是说,不再具备之前的高盈利性。

(来源:公司公告)

这无疑是对上海沪工盈利能力的一次巨大冲击。

03燊星机器人、璈宇机电业绩都不达标

除航天华宇外,上海沪工在当年还收购了燊星机器人和璈宇机电两家公司。

先来说燊星机器人。

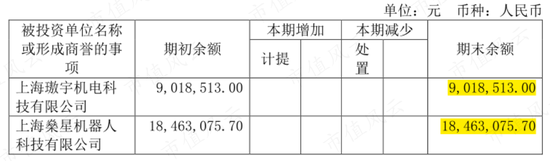

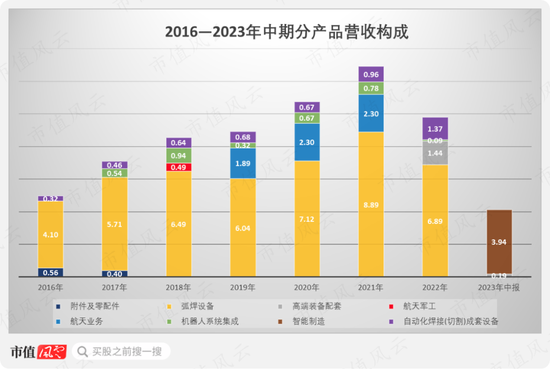

2017年,上海沪工花费1,404.30万元收购燊星机器人31%股权,又向其增资1,132.50万元后持股比例升至51%,最终确认商誉1,846.31万元。

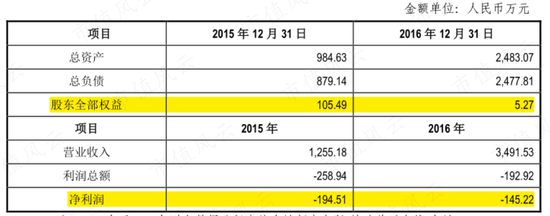

然而被收购之前,燊星机器人净利润就已连亏两年,2016年期末净资产仅5.27万元。

(来源:公司公告)

上海沪工不惜花费2,536.8万元巨款,收购一家净资产仅个位数的公司,是燊星机器人有什么不为外人知的超能力吗?

(制表:市值风云APP)

另外一家璈宇机电情况稍微好点,但同样没完成业绩承诺。

(制表:市值风云APP)

看一眼这三家公司现在的业绩,再看一眼上海沪工的商誉情况,截至2023年中期仍有9,741.79万元未计提减值准备,风云君为其不禁捏一把汗。

(来源:2023年半年度报告)

未来盈利是最大难点

01盈利能力持续下滑

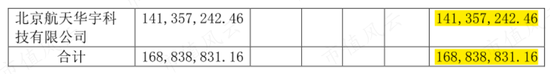

折腾了一大圈,上海沪工的营业收入至今仍以弧焊设备生产销售为主。

该部分业务收入自2016年以来,营收规模起起落落,2022年实现营收6.89亿元,同比下降22.50%,原因是上海工厂4、5月份停产。

(制图:市值风云APP)

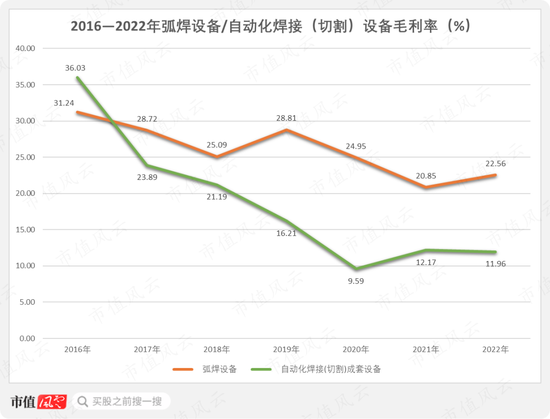

然而弧焊设备业务的毛利率自2016年以来就逐年下降,从2016年的31.24%降至2022年的22.56%。

(制图:市值风云APP)

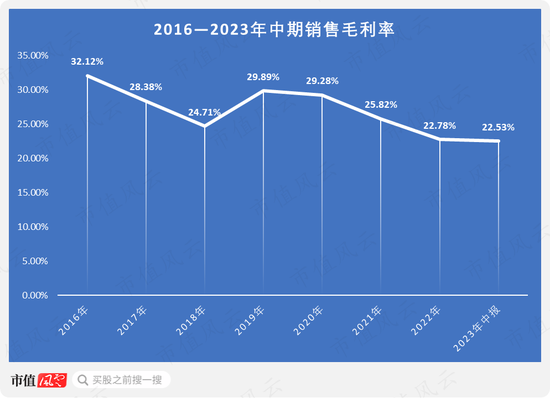

整体来看,上海沪工的毛利率在2019年因为收购航天华宇上升5.18个百分点,之后就开始持续下滑。

2022年,叠加航天业务的毛利率大幅下降24.42个百分点,整体毛利率继续降至22.78%,盈利能力再不复从前。

(制图:市值风云APP)

02信用减值损失侵蚀利润

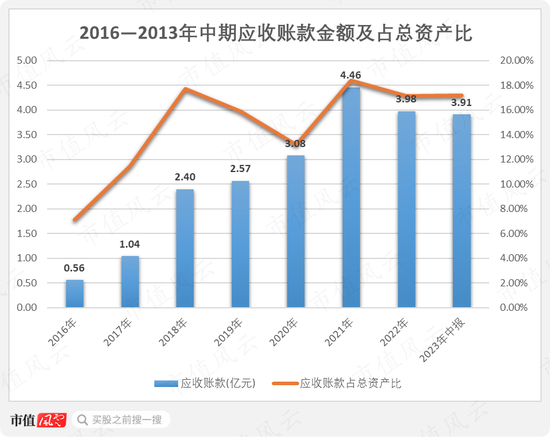

众所周知,军工行业普遍收款期较长,上海沪工的应收账款也在并购航天华宇之后明显增长。截至2022年末,应收账款3.98亿元,占总资产的17.16%。

尤其是2021年变动较大,应收账款增幅44.74%创历史新高,公告给出的原因是“第四季度履约完成但尚未完全收款的订单较多”。

(制图:市值风云APP)

与此同时,应收账款周转率也自2016年起不断下滑。2016年应收账款周转率为7.73,2022年已降至2.21,流动性逐年下降。

(制图:市值风云APP)

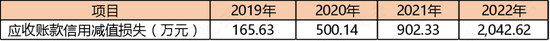

随着应收账款规模不断增加,坏账损失也逐年增长,仅2022年一年就计提了2,000多万。

(制表:市值风云APP)

这对于常年利润规模只有亿元上下的上海沪工来说,影响已经不是一点半点了。

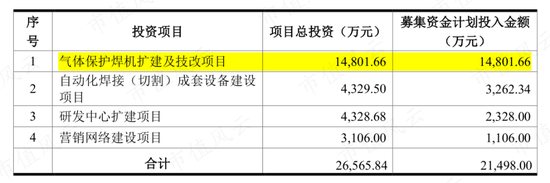

03募投项目要么不达效益,要么延期

2016年,上海沪工募资2.15亿元,计划投入四个项目。其中以气体保护焊机扩建技改项目投资金额最大,为1.48亿元,占总投资金额的68.84%。

(来源:公司公告)

(来源:公司公告)

项目进展又不顺利。

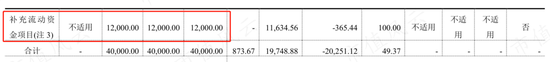

除了补流的1.2亿元顺利完成,其他两个项目均已延期。其中精密数控激光切割装备扩产项目延期两年,航天装备制造基地一期建设项目延期三年。

(来源:公司公告)

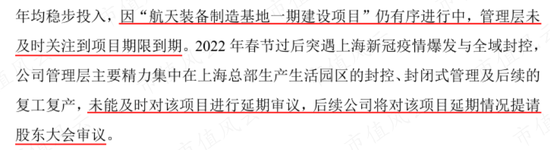

延期并不少见,少见的是上海沪工拖了一年多才披露延期公告。

近3亿高科技含量的大项目,究竟是管理层未及时关注到项目期限到期,还是其他原因,咱们就不得而知了。

(来源:公司公告)

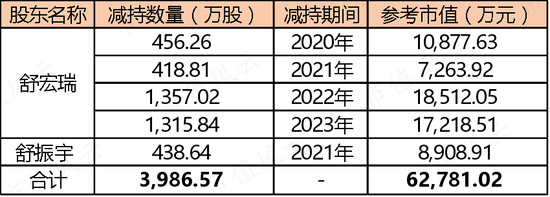

老板高管忙减持,4年套现超7亿

虽然上市公司困难不断,但不耽误舒老板一家吃香的喝辣的,自2020年解禁后,就开始不断减持。

其中,舒宏瑞自2020年起共计减持3,547.93万股,减持金额合计5.39亿元,持股比例从32.86%降到21.86%。

其子舒振宇2021年6月继其后担任董事长一职,同年就减持438.64万股,金额8,908.91万元。

截至目前,舒老板一家套现超6亿。

(制表:市值风云APP)

另一边,上海沪工员工持股平台苏州智强,舒振宇对其持股47.33%,其余股东包括财务经理、监事和各部门总监等高管,2022年也频繁减持上亿元。

(制表:市值风云APP)

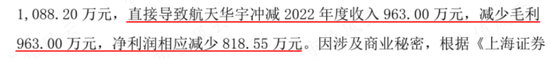

同样减持的不亦乐乎的,还有航天华宇的原实控人许宝瑞,当时借助发行股份购买资产,持有上市公司1,957.13万股股份。

(制表:市值风云APP)

2020-2023年,许宝瑞合计减持735.53万股,套现9,000多万,期间还不惜违规减持。

(来源:公司公告)

主业毛利率连年下降;

原本盈利能力最强的航天业务毛利率腰斩;

IPO募投项目不达效益,可转债募投项目延期……

以上种种都削弱了上海沪工未来的盈利能力和经营效率,这样的困境下,上海沪工未来盈利增长点何处可寻呢?