出品:新浪财经上市公司研究院

文/夏虫工作室

核心观点:茅台近年现金分红创下历史之最,现金分红高达600亿元,而同期归母净利为627.16亿元,几乎把2022年利润分完。茅台“突击式”大幅提升现金分红大股东将分走一半以上。茅台究竟是回报投资者还是向大股东输血?回购注销被视为无税负现金分红,茅台又为何不选择回购注销,而是大举现金分红?

近日,监管层又拟对上市公司现金分红规则进行修改,涉及《上市公司监管指引第3号——上市公司现金分红和《上市公司章程指引》等一系列规则,交易所将同步修订相关规则。

从修改规则核心要点看,其主要从两方面作为进行监督或引导,其一,对于低分红或不分红上市公司,监管层将强化信息披露与监管督促;其二,监管也将加强“涸泽而渔”式分红监管,即强化超额分红与公司实际情况不匹配的情形。

8月底,证监会指出,要强化分红导向,推动提升上市公司特别是大市值公司分红的稳定性、持续增长性和可预期性。

最新规定,分红与减持挂钩,即上市公司存在破发、破净情形,或者最近三年未进行现金分红、累计现金分红金额低于最近三年年股股东、实际控制人不得通过二级市场减持本公司股份。事实上,监管层近年也一直在积极倡导上市公司现金分红,引导上市公司更加注重投资者回报。通过引导经营性现金流稳定的上市公司中期分红、加强对低分红公司的信息披露约束等方式,让投资者更早、更多分享上市公司业绩红利。

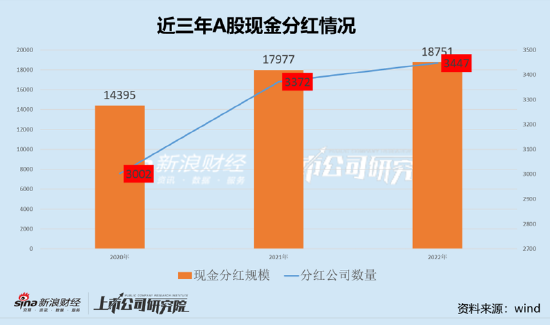

在政策、监管等各方推动下,A股市场的分红机制在逐渐完善,上市公司分红规模也在稳步提升。Wind数据显示,近三年,A股上市公司现金分红数量由2020年的3002家上升至2022年的3447家,增幅近15%;分红金额由2020年的1.4万亿元上市至1.9万亿元,增幅超30%。

基于以上背景,新浪财经上市公司研究院对A股上市公司近三年分红情况进行复盘,以及对于分红过低或过高可能存在的风险进行全面分析。对于低分红可能隐藏的风险,详见《不分红就差?低分红误解与三大风险 测出农发种业、广晟有色业绩虚实"透析分红》;对于高分红,也需要警惕陷阱,详见《工行摘得现金分红王 光线传媒、湘财股份透支分红?警惕高分红四大陷阱|透析分红》。本文主要对茅台高现金分红进行剖析,茅台接近“清仓式”分红背后,究竟是回报股东还是向大股东输血?

茅台2022年现金分红高达600亿元,而同期归母净利润为627.16亿元,股利支付率达到95%,几乎把2022年利润分完。这一年,无论是从现金分红金额与分红次数,均创下历史最高。茅台“突击式”大幅提升现金分红背后有何玄机?

特别分红的两大疑问 为大股东输血OR回报股东?

我们回溯茅台近年现金分红看,公司2022年分红比例尤为突出。Wind数据显示,茅台近几年股利支付率稳定维持在51%左右,而2022年大幅攀升至近96%,具体如下图:

来源:wind

来源:wind值得注意的是,茅台2022年首次实施了特别分红。

2022年11月28日晚间,茅台公告回报股东特别分红方案,拟在2022年度内以实施权益分派股权登记日公司总股本为基数实施回报股东特别分红,拟向全体股东每股派发现金红利21.91元(含税)。据悉,此次特别分红以方案实施前的公司总股本 1,256,197,800 股为基数,每股派发现金红利 21.91 元(含税),共计派发现金红利275.23亿元。

与此同时,公司2022年分红方案显示,公司向全体股东每10股派发现金红利259.11元(含税)。截至2022年12月31日,公司总股本为125,619.78万股,以此计算合计拟派发现金红利325.49亿元(含税)。

综上,茅台2022年现金分红金额高达600亿元,占当期归母净利的95.78%。为何茅台2022年分红激增?至此,我们产生以下疑问,茅台究竟有没有向大股东输血?

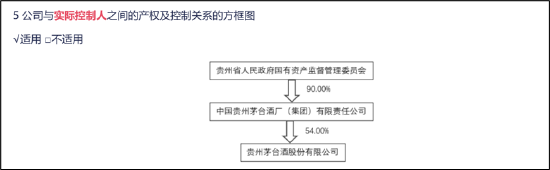

从持股比例看,巨额的现金分红或有助于大股东获得较大流动性资金。据悉,第一大股东为茅台集团,持股比例超过50%,其中当地政府持有茅台集团90%,属于绝对控股地位。因此,茅台超600亿元的现金分红,大股东至少获得超300亿元的资金(不考虑红利税)。

来源:2022年年报

来源:2022年年报公司于11月下旬,随即公告特别分红。与此同时,同日,贵州茅台公告称,公司股东中国贵州茅台酒厂(集团)有限责任公司(以下简称“茅台集团”)、贵州茅台酒厂(集团)技术开发有限公司(以下简称“茅台技术开发公司”)计划利用特别分红所得,自现金红利发放日起6个月内,通过集中竞价交易增持公司股票,两家股东合计增持金额不低于15.47亿元,不高于30.94亿元。

在以上特别现金分红与大股东增持的两大公告“威力”下,公司股价也持续回弹,具体如下图:

来源:wind

来源:wind关于公司特别分红,茅台董事长丁雄军也明确表示,特别分红目的之一就是“维护公司价值需要”,并表示“对于公司价值极其重视,准备了很多市值管理的政策工具”,增持及特别分红就是市值管理的方式之一。

以上仅仅是疑问,对于茅台突击的特别分红,茅台在公告中也给出了相关解释,即:

“一是出于公司持续、稳定、健康发展的需要;二是在保证公司正常经营和长期发展不受影响的前提下,加大现金分红力度,提振市场信心;三是积极回报股东,与股东分享公司发展红利,增强广大股东的获得感。”

茅台为何不回购注销?

除了以上两大疑问,我们还有一个疑问,为何茅台不选择回购注销而是选择大额分红?

首先,海外大牛股,比较倾向于回购注销。一般而言,股份回购注销可通过减少公司股本,利于提升每股收益和净资产收益率,也可以改善上市公司估值水平。

从海外市场来看,公司股票回购并注销是巨头股价持续走牛的关键因素之一。公开资料显示,过去十年,美股中苹果、Alphabet、微软和Meta四家大型科技公司总共投入了达1.1万亿美元用于股票回购。以苹果为例,公开资料显,苹果从2012年至今,回购金额累计超6000多亿美金,其流通股,从2012年的264亿股减少至2023年的156亿股,而股价增长了近14倍。

其次,从回报投资者角度,现金分红承担一定税负,而回购注销可以视作不缴税的现金分红,对投资者似乎更友好。

对于持有公司股份的个人股东和证券投资基金,从公开发行和转让市场取得的公司股票,持股期限超过1年的,股息红利所得暂免征收个人所得税,持股期限在1个月以内(含1个月)的,其股息红利所得全额计入应纳税所得额,实际税负为 20%;持股期限在 1 个月以上至1年(含1年)的,暂减按50%计入应纳税所得额,实际税负为10%。对于合格境外机构投资者(QFII)等股东的税负也在10%左右。

回购也被视同现金分红。2018年,证监会等部门联合出台《关于支持上市公司回购股份的意见》,明确股份回购等同于现金分红,纳入现金分红的相关比例计算,上市公司实施股份回购后申请再融资将享受政策优惠。

需要强调的是,对于公司究竟选择现金回购与还是回购注销,当公司股价高估时,现金分红较优;公司股价低估时,现金回购最优。换言之,这是否意味着茅台特别分红时,茅台股价仍然是高估?

茅台公告特别分红日时,其整体估值在1.9万亿元左右。那茅台究竟是高估还是低估呢?由于茅台拥有稳定的现金流,因此我们采取DCF进行估值分析。

茅台近五年营收增速均值在16%左右。今年上半年,茅台增长又创近年新高。23年半年报显示,茅台实现营收695.76亿元,同比增长20.76%,实现净利润359.8亿元,同比增长20.76%。Wind显示,2022年,茅台自由现金流为625.74亿元,若按照16%的增长率预测,23年自由现金流则为725.86亿元。而今年上半年茅台自由现金流为449.26亿元,不考虑其他因素,茅台全年自由现金流达到预测值似乎问题不大。因此,我们未来五年增长率参数选择16%。

近五年,沪深300指数的年平均收益率分别为2018年15.5%,2019年13.9%,2020年6.5%,2021年1.2%,2022年8.9%,均值在9%左右。因此,我们按照9%的水平进行贴现。

对于永续价值部分,我们按照通胀率水平进行大致匡算。近十年,我们通胀率大致在2%至3%的水平。若按照2%的永续增长率,茅台整体估值则为1.5万亿元;若按照3%的永续增长率,茅台整体则为1.7万亿元。

以上均基于假设,并不具备投资参考价值。对于茅台为何选择特别分红而不是回购注销,我们投资者或自有判断。最后需要强调的是,茅台上市公司大举现金分红600亿元,茅台的大股东也确实分走了一大半以上。