从10亿到140亿,只需五年;中国重塑全球通信模组行业格局!但裘国根、葛卫东为何深套“优等生”移远通信呢?

来源:市值风云

“全球物联网模组龙头”沉浮录。

作者"木鱼

编辑 |小白

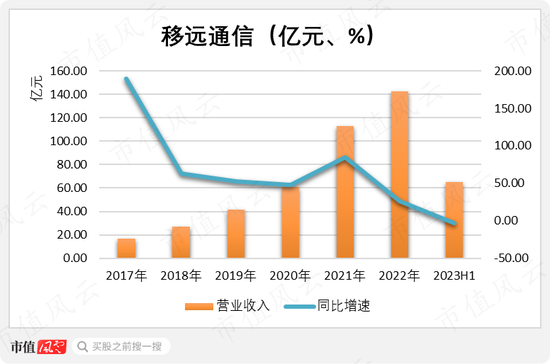

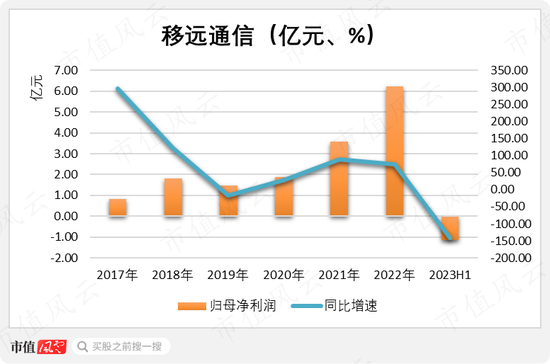

2023年上半年,移远通信(603236.SH)的营业收入65.12亿元,相比去年同期小幅下滑了2.64%。然而同期的净利润亏损了1.18亿元,是2019年上市有记录以来的第一次亏损。

就在几个月前,也就是4月24日晚,移远通信披露的2023年一季度报,就已显示净利润亏损1.37亿元。

当时,市场似乎对此也颇为意外,次日开盘后股价直接跳水,连续三个交易日跌停,之后便一直在低位游荡。

(来源:市值风云APP)

移远通信的实控人钱鹏鹤钱老板也为提振公司股价四处奔走,在8月22日提议上市公司回购股份,并在8月23日终止减持计划。

然而市场并不买账,移远通信的股价至今仍在低位游荡,2023年10月12日收盘报47.23元/股,较此前94.12元/股的最高位刚好跌去了一半。

但这丝毫不影响机构对移远通信的热情:2023年以来的机构调研数量已经达190家。

(来源:Choice数据)

打开市值风云吾股大数据,移远通信的最新排名较2022年末大踏步倒退了1000多名,最新排名2602,处于市场中游。

(来源:市值风云APP)

带着这些好奇,走进移远通信的故事会。

百亿私募、超级牛散,10亿资金深度套牢

别的不说,移远通信深受资本大佬们的宠爱。

2023年8月25日最新的前十大流通股东名单显示(同前十大股东名单),超级牛散葛卫东、百亿私募裘国根,均赫赫在列。

上海重阳战略投资有限公司(以下简称上海重阳)旗下的两只基金,重阳战略聚智、重阳战略英智,分列第四、第十大股东。

上海重阳的创始人兼掌门人就是大名鼎鼎的裘国根,作为业内价值投资的代表,一手将上海重阳打造为行业最早的百亿阳光私募之一。

2021年3月,移远通信通过非公开发行股票,募集了10.63亿元。上海重阳旗下的五只基金包揽了大部分定增,合计认购金额高达7.14亿元。

不止如此,2021年三季报显示,旗下另一只重阳战略聚智基金一跃成为当时的第五大流通股东。参考持股数量及增持期间的均价,这笔增持预计又花费3.75亿。

(来源:Choice数据)

粗略来看,上海重阳前后砸了10个小目标。

根据最新的持股数据,考虑到期间的送转,至少重阳战略聚智、重阳战略英智两只基金从未有过任何减持。

如果其他四只基金也是同样的情况,那么参考之后的股价走势以及现在的股价,上海重阳已经被深深套牢。

(来源:市值风云APP)

另一头的葛卫东,也是同病相怜。

2021年前三个季度买进前十大流通股东后,葛卫东仅在2022年一季度小幅减仓,并在之后的二季度,联手同家族的葛贵莲,追高大手笔加仓。

(来源:市值风云APP)

2022年中报至今,葛卫东、葛贵莲的持仓也没有任何变动,目前分列第八、第四大股东。

结果也显而易见,在2022年8月触及最高点后,移远通信的股价一路走低。

参考2023年9月11日的收盘价48.14元/股,葛卫东、葛贵莲的持仓市值分别为1.75亿元、2.05亿元,显然也已经被深度套牢。

不管是上海重阳,还是葛卫东,虽然都是买在高点,如果不是坚定的看好,期间并不是完全没有机会解套,至少收益不会像现在这样惨重。

真的是大佬们看走眼了吗?

物联网模组龙头成长记

01从17亿到百亿营收,只用了5年

移远通信是一家无线通信模组及其解决方案的供应商,产品包括蜂窝模组、车载模组、智能模组、WiFi&BT等,属于物联网行业的上游。

从业绩来看,移远通信并没有辜负期望。

与半年报的亏损不同,继续往前追溯,移远通信的业绩增速相当亮眼:从2017年的十几亿规模,到2020年超百亿营收,只用了5年时间。

2022年,营业收入继续增长至142亿元,近6年的复合增长率高达54%,绝对的飞速增长。

2023年上半年65.12亿元的营收,已经与2020年全年的61.06亿元基本持平。

(制图:市值风云APP)

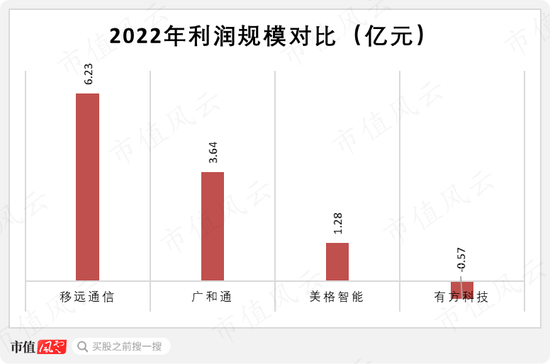

这期间的利润也是快速增长,归母净利润从2017年的8,151万元,增长至2022年的6.23亿元,复合增长率超过50%。

(制图:市值风云APP)

移远通信是在2019年上市的,至今不过4个年头,但业绩已经不可同日而语——这样的成长速度哪怕放在整个A股,都是可以数得着。

根据公告,移远通信2023年半年报的亏损原因为:物联网行业下游需求疲软,以及ODM、天线、物联网云平台等新业务亏损所致。

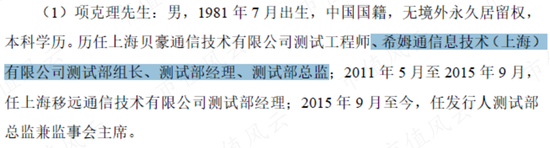

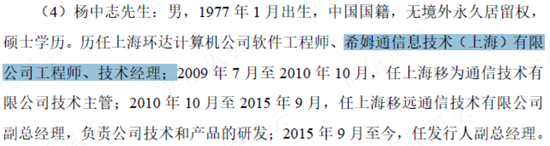

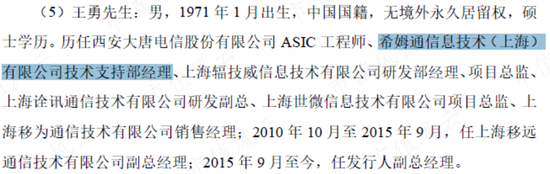

02核心团队出身SIMCom

说到移远通信的飞速成长,就不得不提一提创始人、也是目前的实控人钱鹏鹤钱老板。

钱老板是国内早期投身无限通信模组开发的工程师之一,典型的技术型人才,先后在浙江华能通信、杭州UT斯达康、杭州摩托罗拉、上海贝尔阿尔卡特、中兴通讯、希姆通(SIMCom)等公司任职。

创立移远通信之前,钱老板还与廖荣华一起创办了移为通信,各自负责无线通信模块、无线M2M终端设备的研发、销售,在产业链上属于上下游关系。

后来因为理念不同,钱老板退出移为通信,另行成立移远通信,专门从事其更看好的无线通信模块业务。

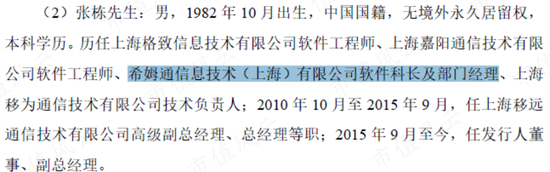

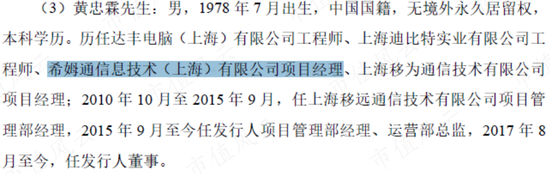

除了创始人,移远通信的管理团队中,有多位核心技术人员都出自希姆通(SIMCom),曾经是全球出货量第一的模组龙头,被称为业内的黄埔军校。

借助团队早期在希姆通(SIMCom)积累的无线通信领域技术经验,移远通信的全部核心技术均为自主研发,并由核心技术团队掌握。

按照钱老板的说法,移远通信真正的突破是在2016年拿到智能POS机的大单子,从此进入快速发展期,踩着“万物互联”的行业节点,一步步做大。

移为通信则至今一直从事廖老板擅长的无线M2M终端设备业务。2022年,移为通信的营业收入10亿出头,归母净利润不到2亿,体量与移远通信完全不是一个数量级。

不禁让人感叹,10亿与140亿的最开始,不过是一个理念的不同。

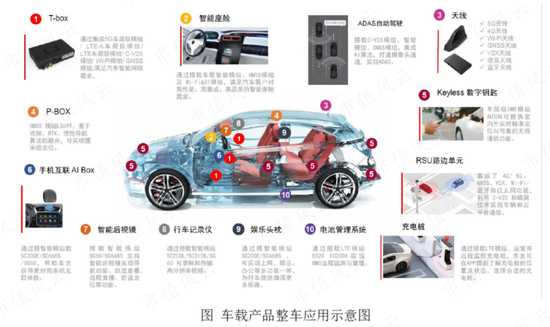

03业务涵盖物联网所有应用

移远通信是从蜂窝模组起家的,跟随移动通信技术从2G升级至5G,涵盖包括GSM/GPRS模组(2G模组)、WCDMA/HSPA模组(3G模组)、LTE模组(4G模组)、LPWA模组、5G模组等。

随着技术发展,通信模组的应用边界也在不断拓宽,最突出的一个领域就是物联网。

而物联网的下游应用场景具有明显的碎片化特征,且下游不同行业对模组产品通信方式、上下行速率、接口管脚、封装方式与尺寸的要求差异极大,要求模组企业配备完善的产品矩阵。

移远通信选择最大范围的横向拓展无限通信模组,包括车载模组、智能模组、WiFi&BT模组、GNSS模组、天线、软件服务平台、智慧城市等领域。

下游应用涵盖无线支付、车载运输、智慧能源、智慧城市、智能安防、无线网关、工业应用、医疗健康、农业环境等众多领域。

按照移远通信的话说,目前其产品可以涵盖物联网所有应用,满足所有行业的无线通信要求。

2022年,移远通信的业务覆盖全球超150个国家和地区,同期的境外收入76.98亿元,略高于境内收入65.32亿元。

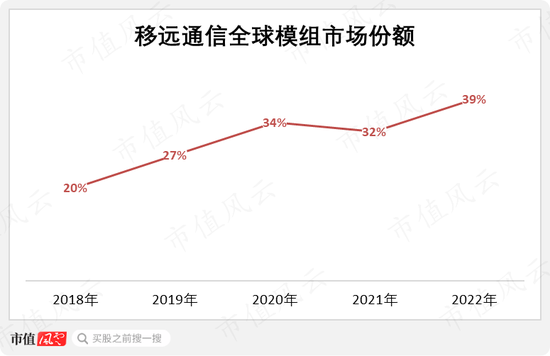

参考Counterpoint数据,移远通信全球模组市场的占有率,从2018年的20%升至2022年末39%,远远领先其他企业。

(制图:市值风云APP)

基于此,移远通信也成功被冠之以“全球物联网模组龙头”。

东升西落,行业格局重塑

01万亿市场方兴未艾

整个物联网产业链,自上而下分为感知层、传输层、平台层、应用及服务层。

通信模组属于传输层,将感知层通过芯片和传感器收集到的物理世界的各类信息,传输至平台层,在产业链中的价值量占比约15%。

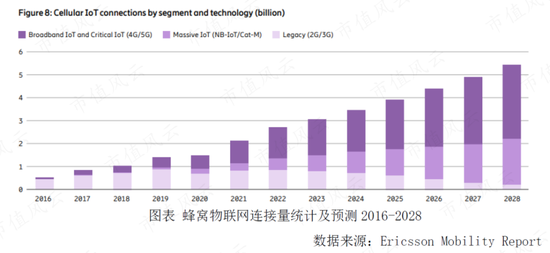

作为万物互联的桥梁,每增加一个物联网连接设备,就需要增加相应数量的通信模块。根据IoT Analytics的最新数据,2022年全球活跃的物联网设备连接数为144亿个,预计2023年将增长16%至167亿个。

全球物联网的市场规模在过去几年得以快速扩大,从2018年的3,461亿美元,增长至2022年的4,938亿美元,复合增长率达9%。据预测,到2027年全球物联网行业市场规模有望达到7,680亿美元。

根据ABI Research预测,2022年蜂窝物联网模组全球出货量为4.43亿片,预计到2027年将达到8.65亿。

与此同时,国内物联网也方兴未艾。根据工业和信息化部的最新数据,截至2022年底,国内移动网络的终端连接数已达35.28亿户,其中代表“物”连接数的蜂窝物联网终端用户达18.45亿户,同比净增4.47亿户,占全球总数近70%。

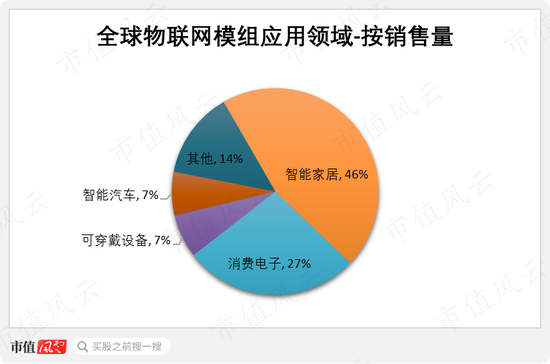

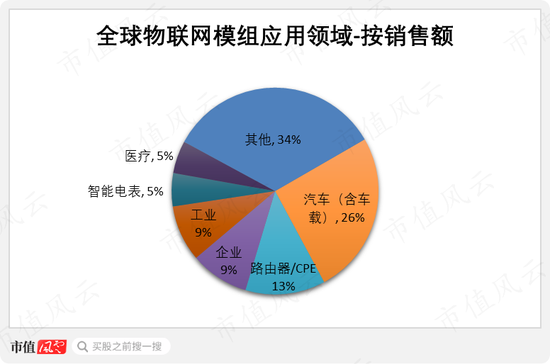

从下游应用来看,智能家居和消费电子在销售量上遥遥领先,汽车(含车载)则在销售额上是独占鳌头。

(制图:市值风云APP)

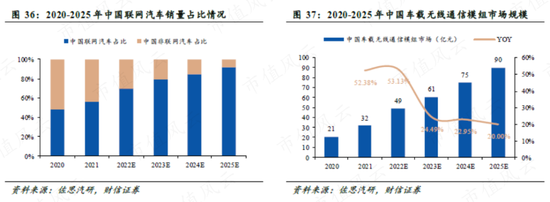

据佐思汽研数据,2020年以来,中国联网汽车销量占比较非联网汽车、中国车载无限通信模组的市场规模均逐年增长,并预计这两个数据在未来几年将保持增长态势。

移远通信已经与全球超过35家主机厂、超60家主流Tier1厂商形成合作,拥有车载智能模组、Wi-Fi&BT模组、GNSS定位模组、UWB模组、车载天线等产品系列,有望受益于这波汽车智能化网联化。

02通信模组“东升西落”,国内厂商拿下半壁江山

放眼整个行业,全球物联网通信模组的竞争格局也上演了一场无硝烟的战争。

太平洋另一端的美利坚兴师动众的封锁中国芯片技术,有人分析原因之一是他们是担心我们把高端的芯片打成“白菜价”。

这样的推测不无道理,因为在通信模组领域,就已经有这样的先例。

早在2017年,在海外厂商的通信模组价格高于100元时,移远通信、有方科技、日海智能等国内厂商,就已经将价格打入百元以内,甚至低于50元。

凭借价格优势,国内厂商在全球物联网通信模组行业掀起了一场没有硝烟的战争,并最终大获全胜。

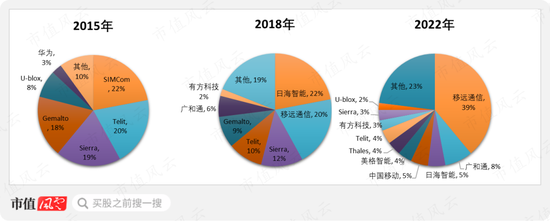

2015年时,全球通信模组头部企业清一色的海外厂商,SIMCom、Telit、Sierra、Gemalto四家厂商就拿走了近80%的市场份额。

到了2018年,国内厂商开始崭露头角,日海智能将SIMCom纳入麾下,移远通信也争得一席之地。

(全球通信模组市场份额变化,制图:市值风云APP)

海外厂商的市场份额则逐年下滑,到2022年已经彻底没落,移远通信成为绝对的龙头,广和通(300638.SZ)、日海智能(002313.SZ)、中国移动(600941.SH)、美格智能(002881.SZ)等厂商紧随其后,占据了全球通信模组的半壁江山。

也可以说,正是有了这些企业的成长壮大,才有了如今全球物联网竞争格局的改变。

基于物联网的底层逻辑和大环境,裘国根、葛卫东等资本大佬在2020年那会儿坚定看好来势汹汹的移远通信,不无道理。

03国内厂商各有所长

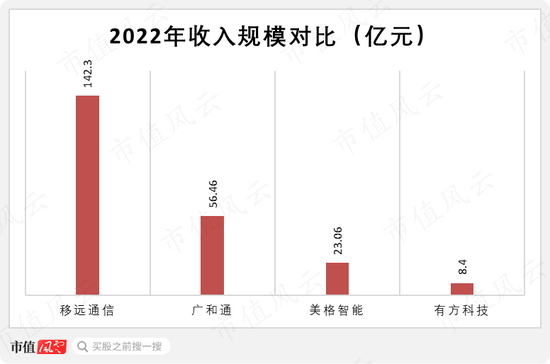

通过全球通信模块的市占率排名结果,也大致能猜得出这四家公司的整体业绩情况。

(制图:市值风云APP)

不论从收入、还是利润看,移远通信都是当之无愧的龙头。

(制图:市值风云APP)

虽然业绩有高有低,但作为在芸芸厂商中突出重围的公司,必然是有各自的看家本领。

上文曾提到,移远通信业务的业务布局广泛,走“全品类+全制式”路线,说白了就是主打一个价低货全。

广和通则是另一套打法,重点布局高毛利的业务,比如车载、FWA(固定无线接入)、PC、POS等领域,追求的是少而精。

美格智能以做手机按键与外壳起家,后转向精密组件和无线通信模组业务,后者成为目前的主要板块,业务主要集中在新零售、金融支付、智能网联车三个领域,在高算力智能模组方面最为领先,可提供0.2T到48T的硬件算力。

广和通也有布局智能模组,可提供15T的算力支持,略逊一筹。移远通信则传统数传模组为主,也推出了集成算力功能的模组,但并未披露更多的细节。

有方科技拓展了模块、终端、解决方案三大类业务,目前仍以智能表计业务为主,在智能电网细分领域优势突出,在他们之中的存在感最弱。

2023年上半年的亏损真相

01持续烧钱

纵向来看,通信模组厂商在整个物联网产业链中面临着相同的问题。

通信模组一般有两部分组成:PCB板硬件和嵌入式软件。其中,PCB板又涵盖基带芯片、存储芯片、射频芯片、天线及其他功能器件。

芯片采购成本在整个原材料中的产比达60%左右,主要被高通公司、联发科、英特尔、紫光展锐等厂商垄断,掌握更多话语权。

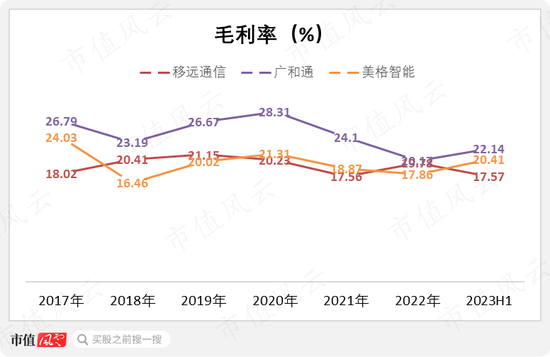

在上游被卡脖子的情况下,通信模组厂商的毛利率普遍不高,大约在20%左右。面对下游,他们也很难将原材料波动的成本转嫁给下游。

2021年,移远通信、广和通、美格智能三家厂商毛利率的大幅下滑就是很好的例证。

(制图:市值风云APP)

尴尬的产业链地位,也体现在了现金流中。

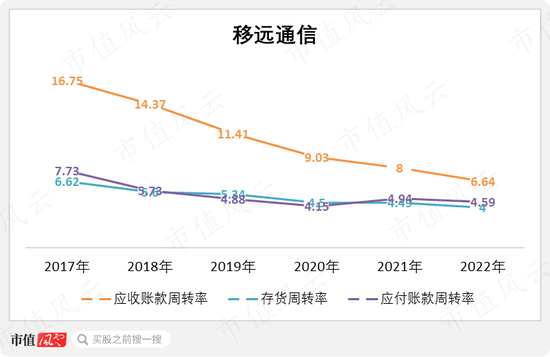

2017年以来,移远通信的应收账款周转率、存货周转率持续下滑。与之对应,应付账款周转率自2019年以来基本保持稳定。

截至2023年6月末,移远通信的应收账款20.41亿元,存货36.44亿元,剔除30.65亿元的应收款项,仍占用了大量资金。

(制图:市值风云APP)

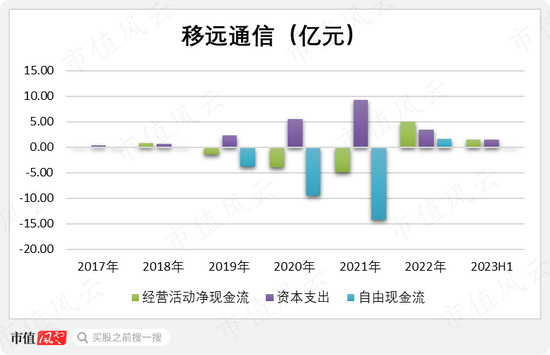

这期间,移远通信还在规划厂房建设,生产方式从过去的完全委托加工模式,过渡为“自产+外协”。

(制图:市值风云APP)

特别是在2019-2021年期间,移远通信的经营和扩产都在持续烧钱,经营活动净现金流和自由现金流连续三年大额流出。

2022年以来,扩产支出放缓,经营活动现金流也能实现正流入,自由现金流才得以好转。

截至2023年6月末,移远通信仍规划中的项目是常州智能制造中心中,计划投入8.10亿,已累计投入5.87亿。

(制图:市值风云APP)

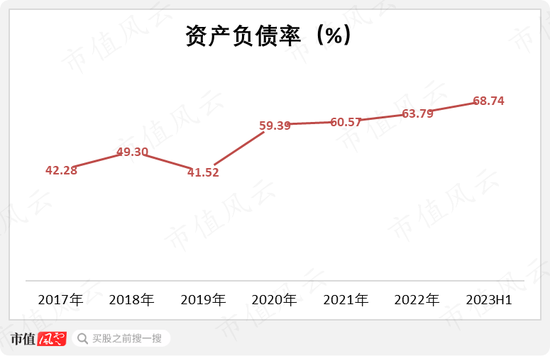

这期间,移远通信分别在2019年、2021年募集了20亿元,但仍阻挡不了资产负债率的持续上升,截至2023年6月末达68.74%,高于同时期的广和通和美格智能。

02研发?还是增长?

除了在产业链中的地位有些尴尬,通信模组厂商还面临着上游的技术冲击。

目前,已经有芯片厂商已经推出自带无线通信功能的集成芯片,也就是说直接跳过了通信模组这一环节,且这类芯片目前主要用于智能手机和平板电脑等利润空间较大的高端领域。

比如华为最近发布的星闪芯片,就集合了蓝牙、WiFi等传统无线技术。

这类芯片目前的研发投入成本较高,主要用于智能手机和平板电脑等高端领域,当然也不排除今后会占领更多的高端、甚至是低端市场。

主攻高端模组的广和通,在2022年之前,相比移远通信和美格智能具备明显的毛利率优势。随着出货结构改变,这一优势在2022年基本回归平庸。

当然,通信模组厂商对危机也并非熟视无睹。

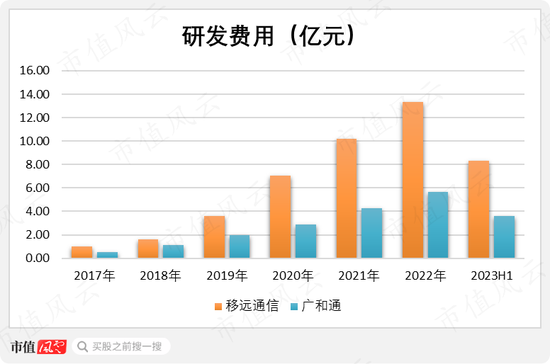

2017年以来,移远通信、广和通两家公司的研发投入持续增长,前者仅2022年一年就砸进去13个亿。截至2022年末,移远通信、广和通的研发人员占比分别高达65%、76%。

(制图:市值风云APP)

至少从目前的毛利率来看,上游被卡脖子的两大通信模组龙头,没有太多实质性收获。特别对移远通信来说,这已经明显拖累了业绩。

(制图:市值风云APP)

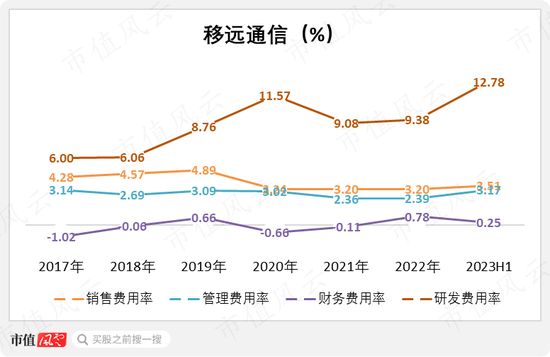

研发费用是移远通信期间费用中最大的一块支出。2023年上半年,研发团队扩张导致研发费用率较去年同期大幅增长了4个百分点至12.78%,创历年新高。

同期的毛利率又较去年同期小幅下滑至17.57%,已经无法覆盖19.71%的期间费用率,这也是移远通信2023年上半年利润亏损的根本原因。

其实加大研发投入,和利润增长两者之间,本身就很难均衡。任何技术突破都需要长期持续的研发投入,过大必然会侵蚀短期内的利润,过小又难以保证技术领先从而影响长期增长。

更不能忽视的一点是,技术突破这种事,并不是简单的金钱投入就能解决的。

移远通信似乎也对未来的业绩增长不乐观,2023年7月推出的股权激励计划,业绩考核直接跳过了2023年,2024年的净利润考核目标也只是同比2022年增长不低于10%。

得益于创始人的钱老板独到的眼光,移远通信选择从事通信模组,并踩着行业节点和全球产业结构变化,一步步做大,成为全球龙头。

万物都向着智能化发展的现阶段来看,物联网仍是一个会持续扩容的市场。

只可惜龙头的日子并不好过,但行业内普遍被上游芯片这一关键原材料卡脖子,且面临集合芯片等先进技术的排挤,所以移远通信、广和通、美格智能等厂商也很难高枕无忧。

特别是移远通信,目前还未在研发与盈利之间找到平衡点,导致利润陷入亏损。

或许,这也是二级市场投资者最大的顾虑。