出品:新浪财经上市公司研究院

文/夏虫工作室

核心观点:大族激光在业绩承压下,年底抛出资产高溢价转让计划,究竟是年底冲业绩还是利益输送?高额定价是否合理?此外,大族激光近年资本运作频繁,频繁分拆标的上市“圈钱”。在大族激光实控人质押率高企大背景下,分拆标的是否沦为大股东的“输血”资本工具?

近日,大族激光高溢价甩卖资产引发市场关注。

公告显示,大族激光拟出售子公司深圳市大族思特科技有限公司(下称大族思特),溢价近13倍,预计实现收益约9亿元。值得注意的是,大族激光近年资本运作也频繁,频繁对子公司进行分拆。

“狂飙式”甩卖:溢价近13倍

11月27日晚间,大族激光发布公告称,拟对外出售控股子公司大族思特控股权,出售价格按照标的公司100%股权整体作价不低于16亿元。本次出售资产将导致大族激光丧失对大族思特的控制权,公司预计获益约9亿元。

截至2023年9月末,大族思特净资产为1.16亿元,增值了14.84亿元,转让价格溢价近13倍。2022年度及2023年1-9月,大族思特分别实现营收1.39亿元、1.14亿元,实现净利润3150.44万元、2383.85万元。按照上一年净利润口径粗略估算,大族思特此次转让对价市盈率超50倍。

如此高溢价转让,定价是否合理?

根据公告披露,大族思特成立于2017年8月26日,主要业务为光学扫描振镜电机、音圈电机、微型电机等工业特种电机及驱动、控制系统的软硬件产品研发、生产和销售。

根据《2023年工业电机行业》研究报告,从企业竞争格局看,我国工业电机中端、高端市场是以西门子、等外资工业电机产商为主,其经验丰富、产品成熟。侧重于高端市场和部分中端市场主要有汇川、台达、卧龙等本土龙头厂商。低端市场主要是以中小企业为主。值得注意的是,龙头卧龙静态市盈率为12倍左右,而动态市盈率为16倍左右。

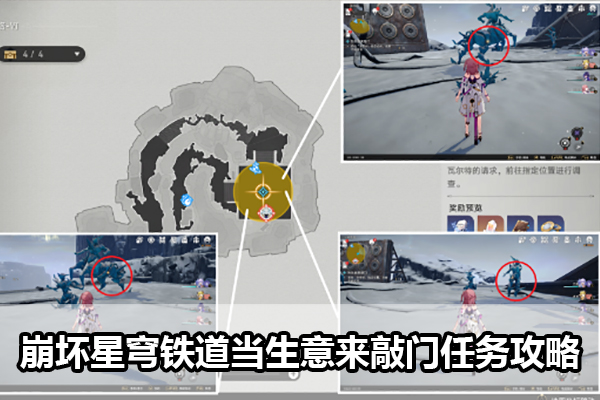

而根据boss直聘网发现,大族思特主业介绍如下:“激光振镜本土生产商大族思特前身是大族电机微特电机产品线,从2009年开始研发生产振镜。产品在大族集团内部客户中经过近十年的历练与完善,于2018年5月开始作为独立运营、独立核算、独立法人的主体子公司,面向全行业提供基于振镜的运动控制解决方案。”换言之,大族思特的核心业务或为激光振镜。

来源:boss直聘

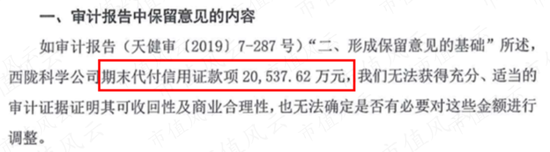

来源:boss直聘我们找到可对标的可比同行金橙子、柏楚电子、维宏股份等公司,目前行业中位值动态市盈率为50倍左右,而23年、24年预测值对应倍数为45倍、32倍。需要指出的是,激光振镜标的上市公司业绩表现极为波动,以上三家公司2022年业绩均出现负增长,其中金橙子今年三季报业绩仍然持续承压。

来源:wind

来源:wind大族思特未来业绩成长性或有待观察。一方面,公司早在2021年8月就突破1亿元营收大关。然而,今年前九个月营收为1.14亿元;另一方面,大族思特营收中存在大量关联交易,其今年前9月对关联方销售金额便合计达到3548万元,占其前9月总体营收的近31%。如果剔除关联交易,大族思特的或是负增长,其成长性可想而知。

大族激光年底冲业绩?梭哈式质押警惕实控人爆仓风险

此次大族思特高溢价转让,将给上市公司大族激光带来9亿元收益,超过大族激光2022年经审计净利润的50%。需要指出的是,大族激光近年业绩持续乏力,是否存在年底突击资产转让冲刺业绩调节报表之嫌?

大族激光自2022年度开始下滑。Wind数据显示,2022年、2023年前三季度分别实现营收149.61亿元、93.87亿元,同比下滑84%、11.12%;实现净利润12.1亿元及6.33亿元,同比下滑39.35%、37.59%。

值得一提的是,大族激光实控人质押率“爆表”,实控人高云峰质押率高达92%,而大族控股与高云峰合计质押率近80%。需要指出的是,公司股票质押起始日股价参考价为20.48元/股至22.41元/股。

来源:wind

来源:wind大族激光似乎遭遇业绩与股价“双杀”。目前,公司股价为22.36元/股,而低点是跌至19.56元/股,较高峰时股价被打“骨折”。随着大族激光基本面进一步承压,大股东高比例质押是否存在爆仓风险?此时高溢价转让究竟是自救还是年底冲刺报表?我们将进一步持续跟踪。

来源:wind

来源:wind分拆式圈钱?警惕母公司被掏空

近年来,大族激光接连分拆子公司到创业板上市。2022年2月28日,大族激光分拆出的第一家公司大族数控完成创业板上市。

据悉,在大族数控上市不到十天后,大族激光又提出子公司深圳市大族光电设备股份有限公司(简称“大族光电”)至创业板上市的预案。同月,大族光电更名为大族封测。紧接着2022年11月份,大族激光公告称,拟分拆子公司上海富创得至创业板上市。上海富创得与大族激光以工业激光加工设备为主的业务有着较高独立性。公告称,本次分拆有利于公司突出主业、增强独立性。

频繁分拆下,大族系从资本市场获得巨额资金。大族数控IPO拟募资17.07亿元,而实际募资总额为32.16亿元,超募15.09亿元;大族封测创业板IPO拟募资2.61亿元。

分拆标的上市成功后,大族数控又采取了“透支式”分红操作。2022年报显示,公司拟以总股本42000万股为基数,向全体股东每10股派发现金红利人民币20元,合计派发现金红利人民币8.4亿元,占同期归母净利润的比例为193.24%。值得注意的是,大族数控2022年业绩承压,大族数控2022年度实现归属净利润4.35亿元,同比下滑37.8%。大族数控在业绩羸弱下,大族数控资金被大股东以分红方式“掏空”。需要指出的是,实控人质押率奇高,分拆标的是否沦为大股东的“输血”资本工具?

对于频繁分拆现象,我们曾在分拆系列研究中指出,需要关注两大风险:

其一,分拆动机不纯,母公司被持续掏空,分拆上市被沦为大股东的变现套利工具。有的公司把分拆上市当成“IPO生意”,频繁分拆上市母公司呈现“空心化”趋势,被市场质疑存在圈钱嫌疑。

根据《上市公司分拆规则(试行)》,上市公司最近1个会计年度合并报表中按权益享有的拟分拆所属子公司的净利润不得超过归母净利润的50%;最近一个会计年度内母公司合并报表中按权益享有的拟分拆子公司净资产不高于归属于母公司股东净资产的30%。

在大族激光2020年宣布分拆大族数控时,大族数控2019年实现的2.38亿元净利润对大族激光同期净利润的贡献超过3成;2022年,大族数控、大族封测的归母净资产分别为50.46亿元、4.92亿元,合计超55亿元,同期大族激光归母净资产为166.81亿元,占比超30%。

值得注意的是,母公司大族激光并未因分拆获得市值提升,反而出现市值大幅缩水。如今市值仅剩235亿元;而同期分拆标的为163亿元,市值体量即将赶上母公司。

其二,为满足分拆上市条件或优化报表结构,诱发可能不公允的关联交易倾斜或利益输送。母子公司业务切割不足导致相关独立性存疑,需要警惕相关费用或利润转移情形。

据悉,分拆标的大族封测与大族激光存在物料采购、房产租赁、共用商标、资金拆借、财务人员薪酬垫付等多类型的关联交易,存在独立性与同业竞争等诸多疑问。

大族封测招股书显示,报告期内,其关联采购占各期营业成本的比例分别为10.40%、13.04%、22.72%和10.02%,与大族封测存在关联关系的外协供应商占当期外协采购金额的比例分别为7.13%、23.64%、29.50%和12.26%。此外,大族封测还存在向控股股东租赁房屋与关联方存在资金拆借、财务人员薪酬垫付等情形情形。

与此同时,控股股东大族激光及大族控股控制的除发行人外的公司中存在多家半导体产业链相关公司,大族激光主要业务范围从工业激光加工设备与自动化等配套设备拓展到上游的关键器件,大族激光其他子公司涉足固晶机业务,与大族封测范围存在一定重叠。